腾讯科技 雷建平 12月30日报道

京东金融正在独立运作的道路上快速前进。腾讯科技今日独家拿到京东金融的融资文件,文件显示,京东金融正在寻求A轮融资,融资前估值为400亿元,融资后估值达到460亿元。

投资人以投前估值400亿元对价向京东金融平台增资60亿元,占京东金融增资完成后股权13.04%。腾讯科技获悉,红杉资本等机构已抢食这些份额,交易预计在明年第一季度完成。

知情人士透露,京东金融给出来的份额很受投资者欢迎,原因在于,京东金融对标的是蚂蚁金服,蚂蚁金服的估值已超过450亿美元,比较而言,京东金融发展较晚,估值也较低。

上述人士称,“京东金融有成功的基础。与支付宝依托淘宝、天猫等电商生态成长类似,京东商城每年千亿的成交量可以快速为京东金融带量。京东金融还在走出京东电商生态体系。”

文件显示,京东金融的发展体系是京东体系1.0——走出去2.0——生态化3.0,先依靠京东电商业务带来供应链和消费金融需求,再扩展服务范围至京东体系外企业和用户金融场景。

最后京东金融要生态化,向传统金融机构开放共享产品体系、风控体系和用户体系,实现产业互联完整金融生态圈,围绕消费者信用消费、理财及多场景支付需求布局全方位金融服务。

京东金融前3季净亏6.77亿

今年10月,京东金融CEO陈生强透露,京东金融团队已扩充到了三千人的规模,服务用户超过一亿人。陈生强透露,京东金融已将自己定位为一家“金融科技”公司。

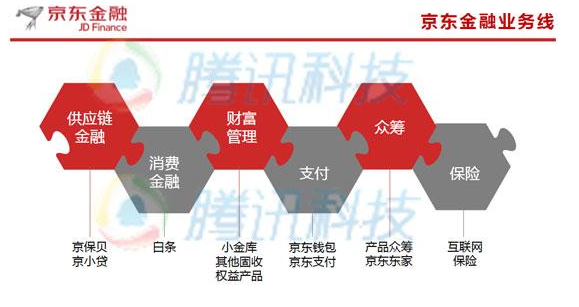

根据介绍,京东金融于2013年10月独立运营,现已建立七大业务板块,分别是供应链金融、消费金融、众筹、财富管理、支付、保险、证券。

截止到2015年8月京东金融业务线图(腾讯科技配图)

京东金融还陆续推出京保贝、白条、京东钱包、小金库、京小贷、权益类众筹、股权众筹、众筹保险等产品以及京东众创生态圈,向客户提供融资贷款、众筹、理财、支付等金融服务。

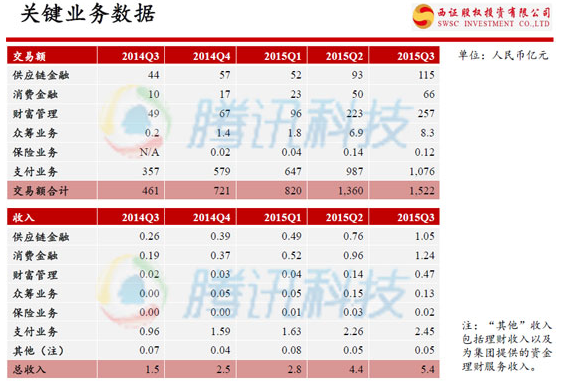

京东金融财务数据(腾讯科技配图)

文件显示,京东金融2014年第三季度到2015年第三季度营收分别为1.5亿、2.48亿、2.82亿、4.35亿、5.41亿元;净利分别为-1亿、-1.45亿、-1.18亿、-2.68亿、-2.9亿元。

京东金融2015年前3季度营收一共为12.58亿元,净亏损为6.77亿元,净亏损率为53.8%。

京东金融关键业务数据(腾讯科技配图)

从具体收入构成看,京东金融的核心收入来自支付业务,主要载体是京东支付和京东钱包;其次是供应链金融和消费金融,过去的1年供应链金融和消费金融营收占比提升得非常快。

其中,供应链金融和消费金融在2015年第三季度营收分别为1.05亿元、1.24亿元,前者主要载体分别是京保贝和京小贷,后者主要载体是京东白条、校园白条、旅游白条、安居白条。

从具体成交额看,2015年京东金融支付业务的成交额已突破千亿,财富管理的成交额也达257亿,供应链金融达115亿元,京东金融的总成交额则突破1500亿元。

融资分三步走 业务对标蚂蚁金服

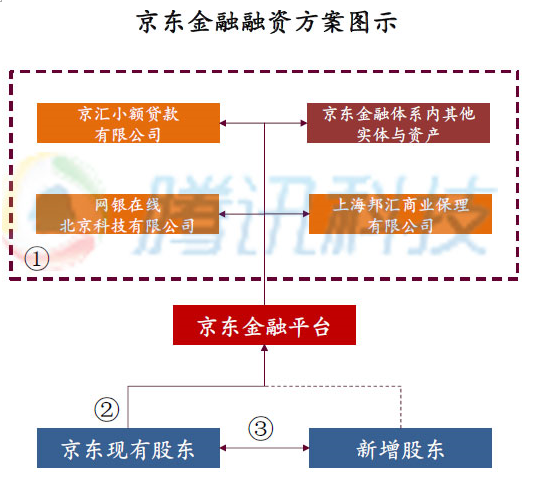

此次京东金融融资分为三步,首先,京东将旗下隶属于京东金融的资产进行重组,包括将网银在线、邦汇保理、京汇小贷以及其他主体和资产整合入同一平台公司,即京东金融平台。

其次,现有股东以投前估值400亿元的对价向京东金融平台增资60亿元,合计占京东金融本次增资完成后股权比例的13.04%;

最后一步是,其他意向投资方受让京东现有股东所持京东金融的老股,转股对价由京东现有股东和意向投资人协商确定。

京东金融融资方案展示图(腾讯科技配图)

京东金融和蚂蚁金服在业务层面有很多类似之处,供应链金融方面京东金融有京保贝和京小贷,蚂蚁金服有蚂蚁小贷、网商银行;消费金融方面京东金融有京东白条,蚂蚁金服有花呗。

支付方面京东金融有京东支付、京东钱包,蚂蚁金服有支付宝;众筹方面京东金融有产品众筹、股权众筹,蚂蚁金服有淘宝众筹、蚂蚁达客;

理财方面京东金融有小金库、小白理财、基金理财,蚂蚁金服余额宝、招财宝、蚂蚁聚宝等。

京东金融与蚂蚁金服业务对比(腾讯科技配图)

文件指出,蚂蚁金服用了11年的时间成为国内互联网金融的标杆;而京东金融成立短短两年时间,已搭建了完整的生态体系、开展5大业务,并且每项业务都保持流量高速增长。

京东金融未来要做3件事

京东金融与蚂蚁金服之间也存在不小的差距。蚂蚁金服2015年7月完成A轮时融资估值超450亿美元,且投资方是全国社保基金、国开金融、大型保险公司等在内的8家战略投资者。

其中,全国社保基金持股比例最高,为5%,这是全国社保基金第一次以直接投资方式投资一家民营企业;国开金融与四家保险公司(人寿、人保、太保与新华人寿)各投资约9亿元,每家约占0.5%;此外还包括春华基金和国资背景的上海金浦产业基金两家PE机构投资。

京东金融这一次引入的投资方是红杉资本等机构,但比起这些国字头企业依然相形见绌。

具体投资方面,蚂蚁金服连续布局投资,如入股中国邮政储蓄银行(邮储银行),投资印度在线支付公司One97、联手韩国电信发起设立互联网银行K Bank,还入股趣分期、36氪等。

京东金融最大投资动作是,2015年6月投资美国的互联网征信公司ZestFinance,并组建合资公司,这被认为是京东布局个人征信技术的战略性一步。但京东金融总体投资动作不大。

京东金融真正打动投资人的地方在于,有蚂蚁金服450亿美元的估值做参照系,入股前400亿的估值就不够,且京东金融成立时间不长,但依托京东商城,未来有巨大的投资空间。

那么,京东金融是什么样定位,未来会走向何方?京东金融CEO陈生强在京东金融成立两周年的内部庆生会上的讲话就指明了方向。陈生强将京东金融定义成一个金融科技公司。

陈生强指出,京东金融未来主要要做3件事:

第一件事情是风控。风控是京东金融整个公司最最核心的东西。供应链金融有风控,消费金融有风控,财富管理有风控,保险有风控,众筹也有风控。

第二件事情是账户。账户是金融科技公司的互联网体系,一定要是实名账户,且实名账户越来越多,未来京东金融业务才有基础。

第三个,是连接。京东金融要打通跟所有的金融机构,还有合作伙伴的连接。

“如果京东金融做好这三件事情,才有活下来基础。”陈生强说,一共给京东金融设计十步,现在只走了第一步,未来京东金融不仅要做一家赚钱的公司,还要做有社会价值的公司。