作者:佩韦

来源:GPLP犀牛财经(ID:gplpcn)

1月16日消息,据路透旗下《IFRAsia》报道,消费金融服务提供商捷信集团(Home Credit Group)正计划今年在香港上市,融资规模约在10亿美元。

不了解互金的人恐怕不知道,捷信集团已经在中国发展11年了,并且是首批四家获得银监会颁发的消费金融牌照之一的全外资企业。

随着国内消费金融市场的不断扩容,在过去的2016-2017年间,消费金融几乎经历了一波爆发式增长。

尽管在2018年的金融去杠杆和监管趋严的大环境下,互金公司开始出现频频暴雷的现象,但是这并没有影响捷信集团对中国市场的信心,其总经理罗曼·沃迪拉在近日接受媒体采访时说:“中国正在从投资拉动型经济转变为消费拉动型经济,消费金融成为中国金融体系中不可或缺的部分。消费金融公司乃至整个行业,需要提高金融产品的可获得性,来服务那些传统金融机构覆盖不到的长尾人群。”

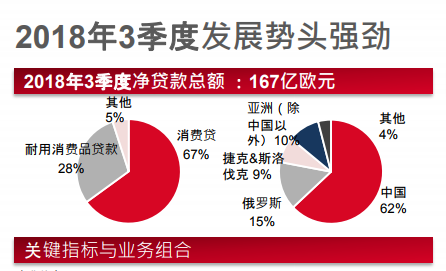

其实这也难怪,GPLP犀牛财经查阅捷信2018年财报显示,2018年前三季度中国的净贷款总额占到了62%。

数据来源:捷信Q3财报

但是随着中国互金行业的大洗牌,投资者显得更加谨慎。从增速上来看捷信的几大市场当中,俄罗斯、越南、哈萨克斯坦均呈上升趋势,只有中国市场出现了同比下降的情况,且降幅为37.2%。

由此,GPLP犀牛财经将为大家分析,近年来捷信在中国发展中的诸多问题。

“高费率”问题持续不断

捷信自2010年上线以来,频繁被质疑高费率,上线3年后,还曾被央视“点名”。

2013年,央视经济半小时报道,重庆两大学生买手机被商家推荐捷信的分期付款,3000元的手机,只需身份证和首付300元,就可以带回家,但此后每月需还款339元。

这样原本3000元的手机,依据合同,连续还款12个月,总共就变成了4068元,比原本的贷款本金多出了1369元,利息和各种费用超过本金的50%以上。

如此高额的利息费用加在大学生身上无疑是一种负担。

央视在拍摄结束后痛斥了这种行为,表示大学生是消费领域的弱势群体,他们涉世不深,但喜欢追逐时尚,是这个群体的天性。利用学生的弱点,来挣他们的钱,这种商业行为在商业道德上,应该是商业社会所不齿的一种行为。

而这只是一个开始。

此后类似的事件接连不断的出现了很多次,捷信均没有正面的回应过。

就在2016年8月,捷信还曾被媒体报出,捷信金融年利率近50%,借1万还4万的新闻。报道称,在消费贷款标准产品价目表中一款编号为FTP201S的分期9个月产品月贷款利率为1.750%,月贷款管理费率为1.780%,月客户服务费率为0.445%,这样一算下来年利率高达47.7%。

不过客服人员则称,贷款利率是中国人民银行同期贷款利率,至于其他的费用客服人员就开始语焉不详,并未告诉服务费率的具体费用。

GPLP犀牛财经认为,现在很多消费金融通过这种分项收费的方式逃避高监管,规避高利贷红线。并且为了达到掩人耳目的效果,消费金融公司往往巧设条文,让借款者防不胜防,这也是导致大量人在借款之后感觉上当受骗,无力还款。

不良贷款率快速上升

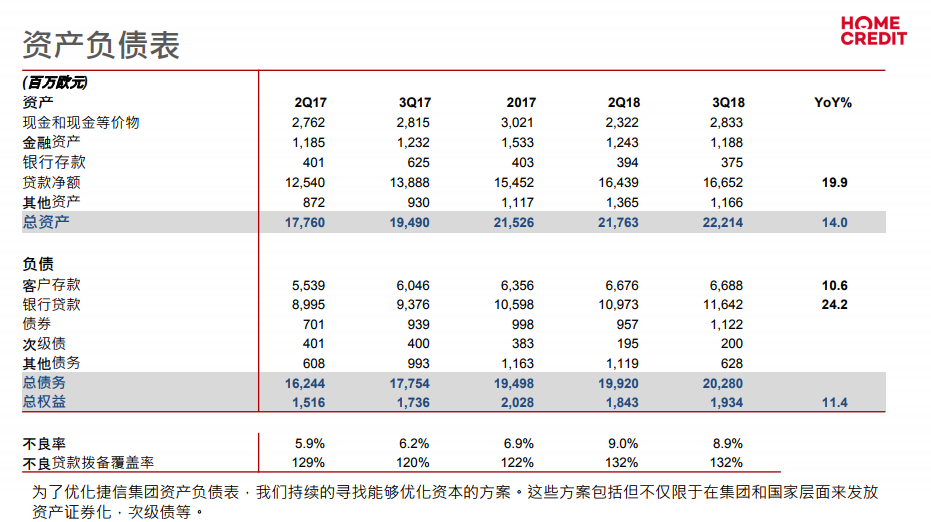

根据捷信集团发布的财报显示,2017年~2018年的资产不良率呈上升趋势,从2017年的5.9%,到2018年第一季度达到了9%的巅峰状态。不禁让人怀疑,捷信的风控体系是不是出了点问题?

图片来源:捷信Q3财报

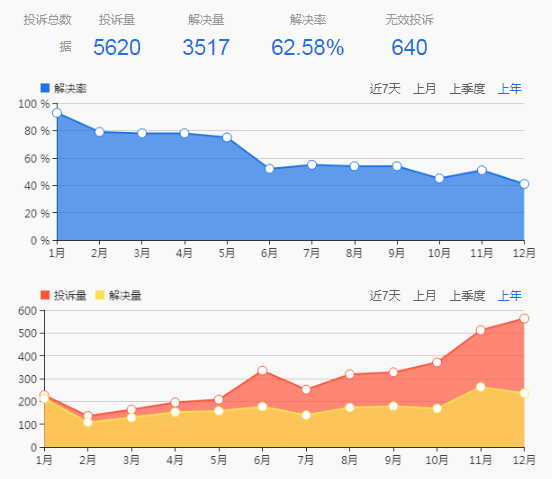

另外,GPLP犀牛财经查询了21CN-聚投诉官网,包含捷信的投诉专题3个,投诉贴高达5620条,其中包括“暴力催收”“伪造律师函”“利息过高”“恶意推销”等内容。且就在GPLP犀牛财经写稿的当日,2019年1月17日,就有一篇表示“借捷信两万八千块,已经还了三万六千块了,捷信看到我的反馈后给我打电话说还要让我还一万零九百”的相关投诉。这无疑给即将提交上市申请的捷信集团带来更多的负面影响。

图片来源:21CN-聚投诉

GPLP犀牛财经在调查中发现,自2017年年底现金贷监管趋严之后,对捷信消费金融带来的业绩冲击不小。

目前,一边是监管层支持消费信贷和监管力度加强同向进行,另一边是持牌机构扩容和增资的热潮,且互联网巨头和大中型银行竞相入场。

作为全外资企业,捷信受到的监管更多,另一边面临的竞争者也越来越多。