采写/陈纪英

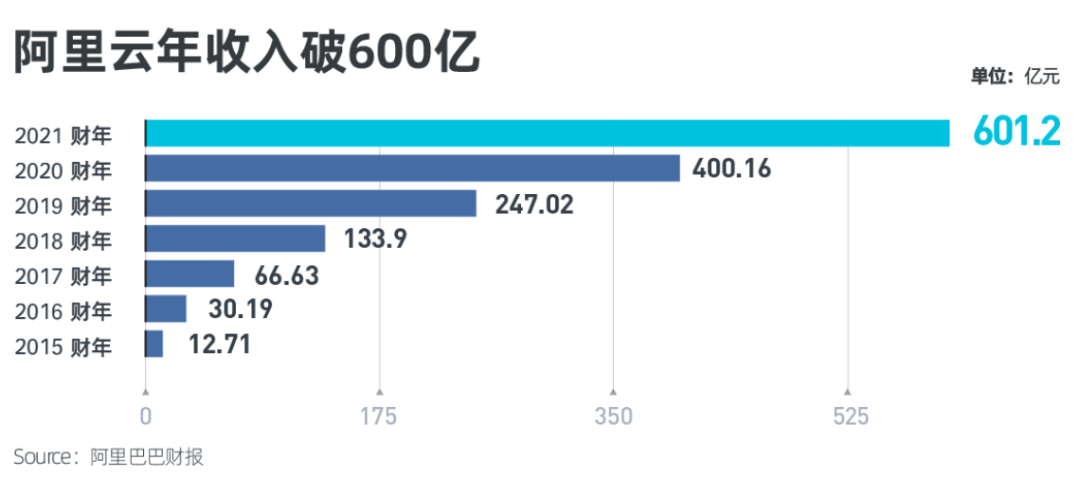

刚刚公布的阿里巴巴集团2021财年财报中,阿里云业务不乏可圈可点之处,全年营收601.2亿元,同比上一财年的400亿收入大幅增长50%。

但到了2021财年第四财季,其增幅却有所放缓,尽管在全球云计算巨头3A(亚马逊AWS,微软Azure、阿里云)中,增速仍居前位,但阿里云的增长底盘还稳吗?

与此同时,云钉一体化的战略推出已有大半年,阿里云变了,云计算市场的增长逻辑也变了,到底该如何重估阿里云价值?

全球份额升,阿里云底盘依然稳

时针拨回2015财年,彼时,阿里巴巴首次披露云计算营收,当年阿里云全年收入为12.71亿元,到如今的601.2亿元,7年间,阿里云营收规模增长46倍。

不仅如此,在整个行业普遍亏损的情况下,阿里云已经连续两季度盈利,本财季阿里云的经调整EBITA为盈利3.08亿元,2020年同期为亏损1.79亿元。

不妨横向类比一下,2020年,亚马逊云服务(AWS)净销售额同比增长为30%,而2020财年,微软智能云的营收同比增长为24%,均低于阿里云2021财年50%左右的全年同比增速。

当然,所谓水涨船高,阿里云的高增长,受益于需求端的爆炸式增长。

Gartner报告显示,2020年全球IT支出3.69万亿美元,中国IT支出2.8万亿人民币,占比约为11.65%,相对于中国GDP在全球16%的占比,尚有显著提升空间。

水大鱼大,从长期来看,作为行业排头兵的阿里云,受益于行业增长红利,高增长还将持续。

持续高增长之下,阿里云的地位依然稳固。

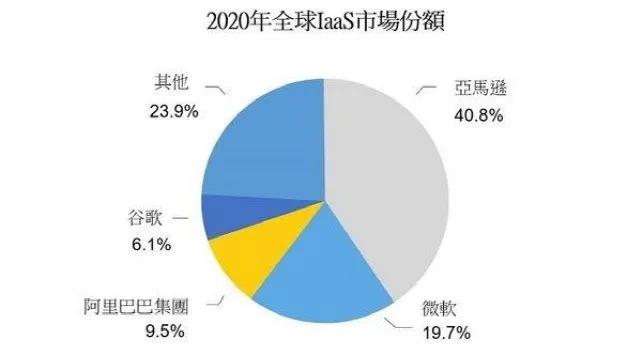

Gartner报告显示,全球IaaS云基础设施市场上,亚马逊、微软和阿里云为前三位,其中,阿里云的市场份额继续提升,在全球IaaS市场占有率由2019年的8.8%上升至2020年的9.5%,并在教育(第一)、银行及证券(第三)、公用业务(第三)和零售(第三)等垂直领域呈现领先优势。

其中,在亚太市场上,阿里云更具优势,市场份额排名第一,份额是微软和亚马逊的总和。

回到国内,研究机构Canalys数据显示,2020年Q4中国公有云市场阿里云以40.3%的市场份额,名列榜首。

而IaaS市场,由于需要厂商进行大规模的资金及技术投入,行业进入壁垒较高且规模效应显著,因此,整体而言,只有获得大量客户的行业巨头能够最终实现盈利。

复盘全球IaaS发展数据来看,头部效应越来越明显,Top5厂商市场份额由2015年的50%提升至2019年的75%左右,再到2020年的76.1%,行业集中度不断提升,新晋挑战者越发难以出头,马太效应明显。

因此,综合内外数据不难看出,阿里云的底盘依然稳固。

非互联网客户能否挑大梁?

而重估阿里云的另一标尺在于,阿里云的非互联网客户能否描画新增长曲线?

在云计算前期,互联网客户是绝对的挑大梁者。

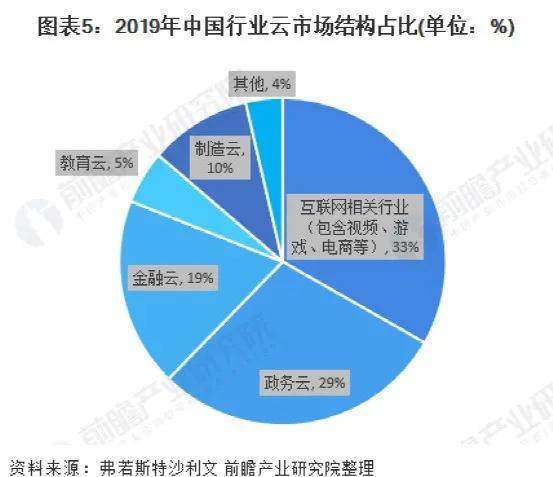

国金证券的报告显示,2018年,中国云计算产业行业结构中,互联网企业份额占比达60.3%,包括政府在内的传统企业份额占 比仅 39.7%,传统行业中交通物流行业占比最高,但也不足 10%。

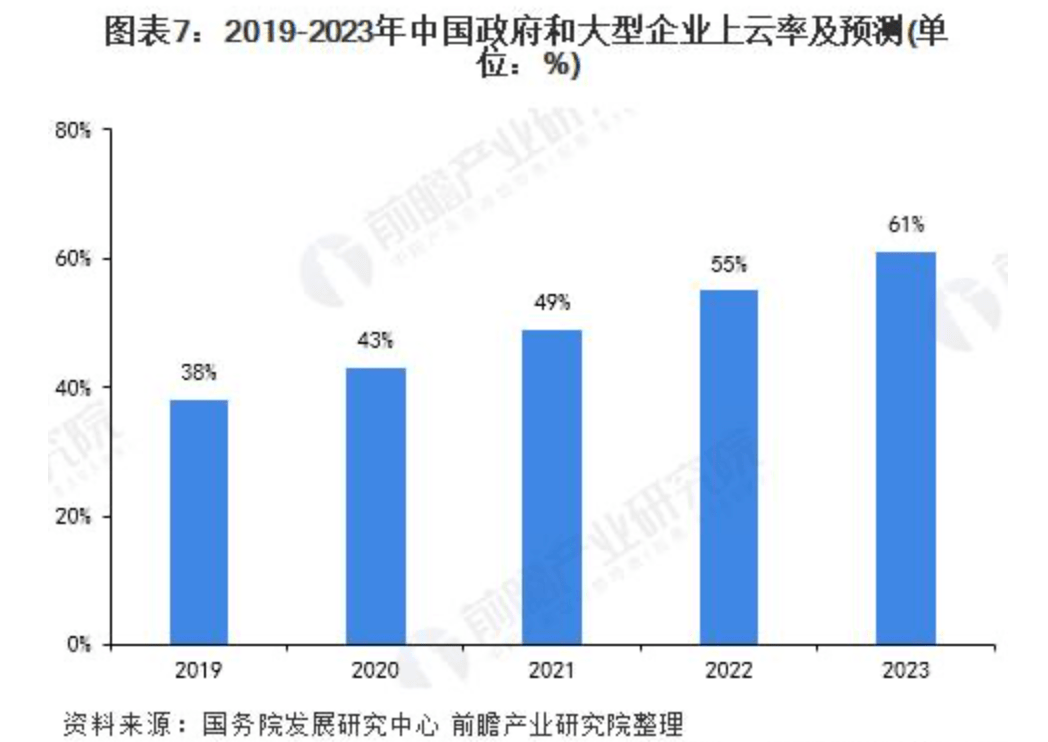

但随着云计算的普及,中国云计算行业的增长结构正在变迁,传统企业上云率提升和上云程度的不断深化,成为中国云计算未来高增长的主推力。

Frost & Sullivan的报告显示,2019年,互联网行业客户的份额占比降到了三分之一,中国政务云近年来实现高增长,政务云规模占比约为29%;交通物流、金融、制造等行业领域的云计算应用水平正在快速提高,市场地位也迅速提升。

其高增长还将持续,国务院发展研究中心预计,至2023年政府和大型企业上云率将超过 60%。而艾瑞咨询发布的《2020年中国政务云行业研究报告》预测,2023年政务云市场规模将达到1114.4亿元,年复合增长率为20.6%。

因此,能否拿下政企服务市场,才是考验阿里云未来增长潜力的关键。

这一领域,阿里云其实筹谋已久。在中国市场上,阿里云是首个进入政企市场的云厂商。IDC报告显示,阿里云在数字政府市场、工业云市场、金融云市场均排名市场第一。

再从客户端来看,目前阿里云已服务26个部委,合作31个省区市,累计服务9亿人。

政府上云的第一大特点就是极为注重安全,对于风险零容忍,而阿里云手握积累数年的标杆案例,其城市大脑入选中国四个首批新一代国家人工智能开放创新平台之一,其安全能力在Gartner报告中排名全球第二等,更易推开其他潜在政府客户的大门;其次,政府财政预算有限,而阿里云基于规模效应可以达成最高性价比。

再看金融行业,IDC最新发布的《中国金融云市场(2020下半年)跟踪》报告显示,2020下半年,在企业客户收紧IT预算背景下,金融云增势依然凶猛,同比增长39.5%,而阿里云则以23.6%的份额居首,其客户覆盖六大行、12家全国性股份制银行、全国一半以上的城商行、近一半省级农信联社,全国60%的保险企业和全国50%以上的证券公司等。

事实上,阿里财报解释,阿里云2021财年50%的高增长,正是得益于互联网、公共部门、金融客户的合力推动。

无论互联网行业内外,阿里云的行业地位依然稳固,在挑战中前行,继续构建多条新增长曲线,将是阿里云的未来新常态。

起于IaaS,终于SaaS,云钉一体化成色几何?

考验阿里云未来的第三个标尺,则是云钉一体化战略的潜力到底有多大?

不妨先看看老大哥AWS,关于其边界,贝索斯曾如此界定,“提供市面上最广泛的工具和服务,为客户不懈发明。”阿里云总裁张建锋的看法异曲同工,把最简单数字化工具交到用户手里。

所谓云钉一体化,本质上是一站式提供“IaaS(基础设施服务),Paas(平台服务)、Saas(软件服务)”深度融合的服务。

在云计算的业务结构中,到底哪类服务占大头,中外市场截然不同。

Gartne报告显示,2020年全球IT支出总额预计将达到3.4万亿美元;中国IT支出总额预计将达到2.77万亿人民币,中国占比低于全球水平,中国云计算市场空间广阔,基础设施薄弱,Iaas服务空间辽阔。

其中,美国云计算市场领先中国 3-5年,信息基础设施搭建已渐完成,因此,其业务中,SaaS 占据大头(64%,2018),而中国基础设施薄弱,因此,以 IaaS 服务为主(62%,2018)。

而随着基础设施铺设完毕,中国云计算市场必然会走到SaaS服务挑大梁的新阶段。根据Gartner预计,2021年,市场对于应用开发的需求将五倍于IT公司的产能,云钉一体化战略就是对这一趋势的提前卡位,类似于抢先一步拿到了企业级市场的头等舱船票。

而且,中国整体数字化程度较低的现实,于中国云计算巨头来说,反而蕴藏着更广阔的增长机会。

中信证券的一份报告指出,在北美市场,企业IT基础设施较好,软件产业发达,云厂商可以快速占领市场,但与此同时,高毛利率的SaaS以及部分PaaS领域,也有Zoom等玩家早已抢先入场,AWS等云计算巨头只好拱手相让。

而国内市场,无论是基础设施还是软件产业,基础都十分薄弱,因此,国内的云计算巨头,可以同步抢跑IaaS、SaaS赛道,而类似钉钉这样的通用软件,会成为云厂商在PaaS、SaaS环节的突破口,也是赶超AWS的跳板之一。

横向对比来看,阿里的云钉一体化布局,类似于微软的“office+Teams+Azure”的战略,后者如今正在以此为矛,向AWS发起进攻。

SaaS服务是微软的独享优势,主要集中在 Office 365、 Dynamics 365、Teams、和LinkedIn等,同时向开发者开放 SaaS 平台,而后,微软云凭借SaaS优势向下挤压,侵蚀亚马逊云IaaS业务的基本盘。2018年之后,亚马逊的IaaS服务的份额持续下滑,此消彼长,最近几年,微软Azure的业务收入增速,则一直远远高于AWS。

阿里巴巴副总裁叶军在4月底接受《财经故事荟》采访时也表示,目前,很多公司在数字化过程中,要么有云没端,要么有端没云,而云钉一体化帮助很多钉钉用户理解云、使用云,在钉钉上开发更多云应用,“可以唤起云资源的购买”。

比如,目前在钉钉的客户构成中,教育行业用户第一,制造业用户次之,随着传统制造业转移到云端的步伐加快,未来有望成为阿里云业绩新增量的来源,而IDC报告则显示,阿里云在中国工业云市场的占比已经达到17.8%,位列第一,营收同比增长39.3%,云端一体的协同优势已经初显。

综上,从行业来看,云计算市场的增长逻辑正在悄然转向,而从内部来看,阿里云的发展模式和战略布局也有所调整,因此,重估阿里云正当其时。