文丨熔财经

作者丨成城

思科CEO钱伯斯有一句名言:快鱼吃慢鱼。

快鱼不一定是大鱼,但一定最有活力。横空出世的极兔只用一年就在快递红海站稳脚跟,给国内四通一达甚至顺丰带来前所未有的危机感。如今,极兔68亿元“鲸吞”百世快递,一举拿下14%的国内市场份额,极兔无疑成为了当下快递行业中最具有活力的公司。

过去这几年极兔把快递行业带入了价格战泥沼,行业同质化的危害,从拼时效、拼低价最终都导向了资本竞争。那如今“四通一达+京东和顺丰”变为“三通一达+一兔+京东和顺丰”之后,极兔是不是直接咬住的就是菜鸟系和京东?

行业拐点将至,阵痛期结束

这事情还得从今年上半年说起。

4月9日“快递茅”应声跌停,股价收于72.72元/股。前一天顺丰发布业绩预测,1季度预亏9-11亿,此前,2020年1季度的盈利为9.08亿,同比下降209.01%,业绩暴雷,引起了恐慌。

顺丰在那次业绩预告中解释了导致亏损的5点原因,1持续加大对新业务的投入;2疫情延缓的固定投资在21年1季度回归;3陆运业务增加,但是相应的成本也在增加;4春节不打烊,员工就地过年,导致在岗人员补贴创历史新高;5同行竞争分走了部分业务。

第3点,陆运业务增加,成本也在增加尤其扎眼。《熔财经》认为,正是因为极兔的生猛表现,全中国快递公司的经济件业务都增加,但是没有一家公司能赚钱,大家都在补贴死扛。

顺丰高管在财报沟通会上谈到极兔时曾表示,“规模再大也守不住市场,这是我们战略角度看到非常深刻的教训”。4月9日,当天“百世、极兔因低价倾销被罚”冲上热搜。

老大哥的掉队让大家看到了快递行业整体发展的困境,同时也领教到了搅局者的功力。

5月28日,浙江省人大常委会审议通过的《浙江省快递业促进条例(草案)》公布。条例规定,快递经营者不得以低于成本的价格提供快递服务。

7月,交通运输部等七部门联合印发《关于做好快递员群体合法权益保障工作的意见》,对快递员的经济利益、职业发展做出明确规划。

一系列政策拳随即出击,但是尽管如此,同比去年,四家快递公司三季度净利润增速仍出现不同程度下滑。其中,顺丰归属母公司净利润同比增速为-67.89%、韵达股份净利润同比增长率为-23.41%、圆通速递净利同比增速为-31.16%、申通快递归属母公司净利的降幅竟达4671.20%。

这一次,极兔收购百世快递国内业务,对其他几家快递企业来说,长期都算不上是利好。但是短期来看,服务质量差、快递员处境尴尬、末端配送的痛点已经涌现,快递企业全国网络承受着的巨大的经营压力已到极限。

极兔影响下,快递行业有哪些变化?

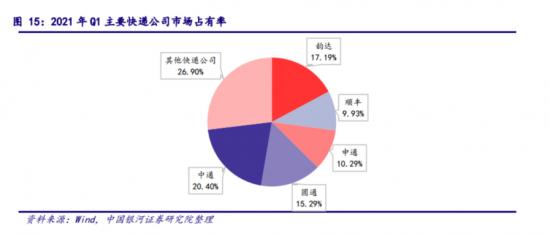

快递行业的兼并和重组其实一直在进行。市占率较低的小鱼在被一口一口吃掉,现在极兔收购百世国内业务,极兔速递的市场份额有望达到14%,从other变成了top,与市占率第二的韵达(17.19%)和第三的圆通(15.29%)份额接近。快递市场的集中度越来越高,快鱼不一定会笑到最后,但是慢鱼一定会被吃掉。

1、同质化集中在末端,增加了竞争压力

价格战不稀奇,但是因为极度同质化,极兔轻而易举地触碰到了“通达系”的根基。快递业务有收、转、运、派四个环节,其中自营分拨中心和干线运输车队是加盟制快递企业最核心的产能载体。

《熔财经》认为,极兔迅速起网,两点原因不可忽视:一是总部对加盟商的高额补贴,二是通过通达百的加盟商代派的方式进行配送。这样就导致,“通达系”网点加盟模式,直接给极兔做了嫁衣。网点依靠揽派件赚取收益,为了将利益最大化,一些网点会揽派多家快递公司的业务,而极兔给到网点的派费又有明显优势,这就吸引了一众“通达系”加盟商为其揽派货。

所以在顺丰和“四通一达”稳定的局面下,极兔用简单的首重5元、提高派件费的模式,就激发了快递行业的竞争矛盾。从2020年3月开始,短短4个月极兔日单量就超过500万,一年内日单量达到了2000万。

2、精细化管理,形成了竞争壁垒

从物流行业的基本面来看,极兔速递的出现对整个行业产生了剧烈影响,但不同的快递公司受到的波及程度还是有所不同的。

与规模和投资相比,管理是更长周期维度的经营壁垒。比如,顺丰与极兔之间的产品不论从体验,还是价格,差距都是最大的。轻资产的加盟制快递在各个业务环节掌控力不足,容易出现跑冒滴漏现象。

就算极兔给出骨折价,但是律师事务所在寄送商务件时仍会选择丢件率低的顺丰,不会选择极兔。就好比,二锅头打折不会侵蚀贵州茅台的市场份额。只不过,资本市场会看到极兔短期对物流行业的影响,进而让所有物流上市公司的股价承压。

银河证券的研报显示,9月价格战进一步呈现放缓,韵达、圆通、申通、顺丰的单票价格分别为2.14元/票、2.28元/票、2.11元/票、17.6元/票。顺丰单价环比回升至17元/票。这与公司经济件产品结构的优化分层,及核心业务时效件的议价能力进一步增强有一定关系。

3、除了和电商共振,差异化能争取份额

品牌资产的建立是漫长而困难的。可以和顺丰一起被提起的是京东物流,目前它也拥有一体化供应链服务能力,尤其在冷链网络方面更是远强于三通一达与极兔。

自从2016年放开审批限制,第三方物流只要符合标准就可进入医药配送领域。疫苗等冷链药品的运输要求完全符合GSP标准,全程保持在2-8摄氏度。这一次运输新冠疫苗,顺丰和京东都进入了“官方名单”。

另外,在生鲜、冷冻、冷藏领域,我国市场需求仍在上涨。中国物流与采购联合会冷链物流专业委员会综合预测,2020年我国冷链物流市场规模将达到3832亿元。在这里快递企业能获得差异化市场份额。

闪电战变持久战,菜鸟系、京东的机会在哪?

《熔财经》认为,业绩不亮眼的极兔收购同样不亮眼的百世,更多的目的还是为了能在短期内扩大自己的体量,为下一轮融资上市做准备。

11月17日,它迅速完成了C1轮融资。据志象网报道,极兔C1轮融资金额为17.35亿美元(110亿人民币),投后估值达197.7亿美元(近1300亿人民币)。获得充足弹药之后极兔大概率优先补足运营短板,闪电战将变为持久战。

叠加政策催化,行业单价见底、盈利见底,快递行业终将从比单纯比拼资本肌肉,转向经营竞争的比拼。而跌入谷底的快递企业有机会利用本身的规模效益持续降低成本,走出阵痛期。在受价格战影响较小的综合性物流跑道,菜鸟和京东物流存在更大机会。

6月份京东的半年报显示,京东物流运营的仓库数量约1200个。过去一年,京东一口气新建了450多个仓库,相当于2007年至2017年的10年间仓库增长总量。到三季度末,京东物流运营的仓库增加到了1300个,相较于二季度末新增了100个仓库。

在电商市场有着高端、及时的品牌定位,加上持续的基础建设,京东似乎已经有了一条护城河。虽然京东物流第3季度由盈转亏,要注意的是,以前只对自营开放的京东物流,现在已经具备了一定外部吸客能力看,外部客户收入占比继续超过50%。

大和证券认为,预计京东物流2021年亏损会同比收窄,对外部客户收入贡献看法正面,维持“买入”评级。综合来看业内普遍还是认为,京东的收入表现是高于预期的。

另外,阿里发布的Q3财报显示,菜鸟物流服务收入98.46亿元,同比增长20%,虽然增长表现平平,但是,增长受限的主要原因还是在于,阿里系电商发展放缓。今年二季度拼多多新增2600万年活跃用户至8.499亿,这已经是它连续第三个季度超过阿里。

通达系和菜鸟的合作已经成熟,就算未来极兔接入,对于菜鸟物流自身来说并没太大的影响。而前期以轻资产的模式运行的菜鸟,也早已经由轻变重,布局了“菜鸟驿站”、“菜鸟裹裹”、“溪鸟物流”三大产品,还拥有315万平方米的“菜鸟物流园”。同时,菜鸟网络还在持续加强其国际物流的基础建设。

京东创始人刘强东曾说,菜鸟物流的本质,就是抢走快递公司的利润。尽管站在同行角度来看是如此,但从竞争角度来看,不可否认菜鸟物流现在已经在端到端的物流、最后一公里派送服务上占据了一定优势。随着,菜鸟物流出海,菜鸟搭建起来的物流网络将有更大的发挥空间。

快递行业的混战似乎将迎来一段时间的调整,但是僵化市场已被激活,快鱼仍然不会停下脚步,一切都未完待续。

*本文图片均来源于网络

熔财经:城市商业新媒体,区域经济链接者,产业趋势发现地。