当下,预制菜正处于风口之上,就连以校园贷起家的趣店创始人罗敏都高调杀入进来,其火爆程度可见一斑。由于预制菜爆发以及外卖等多因素影响,进一步带动了复合调味品市场的繁荣。

7月15日,复合调味品企业宝立食品登陆A股,之后持续涨停,很受投资者瞩目。这个有味道而又隐秘的行业,到底是怎样一门生意?

我们以宝立食品为样本,尝试多角度透视复合调味品市场,并在行业的视角下,梳理宝立食品一路涨停背后的资本迷局与复杂的合作关系链条。

一 产业规模超千亿,长尾市场持续增长

我国调味品市场,总的来说可以分为两大类:基础调味品与复合调味品。

基础调味品如酱、醋、鸡精等,形成了包括海天味业、李锦记、恒顺醋业、老干妈、莲花健康等在内的头部公司。随着行业的发展,作为细分市场之一的复合调味品也开始快速发展起来。

复合调味品是指用两种或两种以上的调味品配制,经过进一步加工后使其具备特殊风味的调味料。

非典以后,复合调味品行业进入发展早期阶段,此后步入快速增长阶段。有报告显示,复合调味品市场规模由2011年的432亿元增长至2021年的1588亿元,年复合增长率为13.9%,远高于调味品,预计2025年复合调味品市场规模有望达2597亿元。

在历经了十多年快速发展之后,复合调味品行业于2021年迎来洗牌。受到疫情等因素影响,部分小企业退出市场,但行业仍呈现出竞争较为激烈态势。

到2021年底,行业已经有超过 4800 家复合调味品相关企业,其中2800 余家相关企业成立于5年内,占比达 59%。而过去的两年时间里,复合调味品新兴企业的融资事件超过 10 起。

在品类上,复合调味品又分为中式复合及西式复合。尤其是占据主要市场的中式复合调味品,长尾市场在持续增长,天味食品、颐海国际、日辰股份这三家头部企业的市占率不足10%,仍有巨大空间待开拓。

二、起底宝立食品的发家史

宝立食品成立于2001年,于2022年7月15日正式登录国内A股市场。

作为一家深耕复合调味品行业的企业,宝立食品目前形成三大产品体系:复合调味品、轻烹解决方案和饮品甜点配料三大产品体系,合作客户包括百胜中国、麦当劳、德克士、圣农食品等大型餐饮及食品工业企业。

宝立食品的发展,基本分为初创期、成长期、转型期三个时期:

2007年以前为初创期

主要为百胜的上游供应商供料,如泰森食品、正大食品和元盛食品等。产品以粉类复调为主,代表产品为黄金鸡块裹粉。初创阶段的典型特征,是产品类型相对单一,收入规模低于 1 亿元.

2008年之后迎来十年快速发展期

这一时期,宝立食品开始直接向百胜供料,并不断切入其他西式餐饮连锁供应链,收入规模快速增长至 5 亿。合作客户新增德克士、汉堡王、达美乐和真功夫等合作客户。

2018年后进入转型期

进入转型期之后,B端合作伙伴新增麦当劳和星巴克,并积极开拓与现制茶饮及互联网创意食品展开合作,主要客户之一为喜茶。

从2021 年开始,宝立开始转型拓展C端业务,斥资收购热门意面品牌“空刻”运营主体——厨房阿芬 75%的股权,意在改善业务营收结构。2021年,宝立轻烹食品解决方案营收占比达36.39%。

回望宝立食品发家史,可以看出,2018年是一个分水岭。在此之前,对于百胜等大客户B端业务依赖度高;2018年之后,除了拓展喜茶等茶饮客户之外,通过收购布局的方式来提高C端产品营收占比。在一定程度上,应对了核心业务承压带来的挑战,挖掘出新的业务增长点。

三、持续涨停,拿什么支撑股价?

7月15日,宝立食品的IPO发行价格为10.05元,上市首日涨即停。截至26日,宝立食品已经连续收获8个涨停,股价涨至28.2元,静态市盈率达到60.84倍。

招股书显示,2019年至2021年期间,宝立食品营收分别为7.43亿元、9.05亿元和15.78亿元;净利润分别为0.82亿元、1.34亿元和1.95亿元,净利润及营收在近两年期间均实现了翻倍增长。

在复调行业,第一梯队是营业额超过10亿元的品牌,主要有海天味业、千味央厨、天味食品、颐海国际、宝立食品等。

在2021年,上述第一梯队公司营收规模分别为250.04亿、12.74亿、20.26亿、59.43亿、15.78亿,净利润分别为66.71亿、0.88亿元、1.85亿、7.66亿、1.95亿。

从营收规模和盈利能力来看,宝立食品处于中游水平,但是距离海天味业、颐海国际还有很大差距。那么,宝立食品的竞争壁垒究竟如何?

B 端业务相对稳定,毛利率增长平缓

宝立食品公司渠道结构以直销为主,经销为辅。所谓直销模式,即通过与连锁餐饮和大型食品工业企业采取定制直销的合作模式,为客户提供一整套解决方案。 宝立食品直销客户包括百胜中国、麦当劳、德克士、汉堡王、圣农食品、泰森中国、正大食品等。

从2018年至2021年,宝立食品前五大营收占比总收入分别为54.41%、50.11%、44.79%、36.71%;而与之营收规模相当的千味央厨,从2018年至2021年,前五大营收占比总收入分别为40.44%、40.75%、34.05%、32.97%。

虽然前五大客户营收占比在不断下降,但是宝立食品B端直销营收总占比仍然高达85%。

值得注意的是,宝立食品的大客户集中在跨国连锁企业,竞争相对激烈。根据研报,报告期内宝立食品的毛利率分别为32.51%、33.45%、32.10%、32.95%,长期徘徊在 32% 左右,没有显著增长。远低于日辰食品 44% 的毛利率,且低于 34% 的可比上市公司均值。

此外,宝立食品经销商体系尚未成熟,主要通过自有品牌“宝立客滋”试水。据机构推测。经销渠道在小B端渗透率不足 10%。

研发SKU超千种,生产线切换成本与复杂度增加

宝立食品共有20余条产线,每年向客户提供复合调味品SKU数量超千种,成为一个以研发驱动的食品风味及产品解决方案服务商,积累了大量的配方数据,已经形成一定的技术经验壁垒。相比之下,走大单品策略的千味央厨SKU 数量仅为368 种。

但同时,宝立产品种类偏多的弊端也在凸显,固然满足了长尾客户的需求,却加大了公司生产线的切换成本,也提升了销售过程中的复杂度,导致毛利率低于标品为主的海天味业与天味食品。

此外,宝立食品的研发费用占比在报告期内的前三年,一直高于海天、千禾、天味、日辰。而到了2021年,研发费用占比则排名倒数第二。

发力C端,却陷入复杂利益关系链条?

在意识到高度依赖大客户业务之后,宝立食品逐渐向C端市场转移,并积极拓展和丰富销售模式和营销网络,优化经销商体系,与优质的流通、商超、互联网等领域经销商展开深度合作。

2018-2020 年,宝立食品轻烹解决方案销售收入分别为2349万、4267 万、1.35亿,占主营业务收入的比例逐年提升,分别为3.32%、5.76%、14.94%。

宝立食品轻烹业务的快速增长,在一定程度上是由杭州厨房阿芬科技有限公司(简称:厨房阿芬)贡献的,而厨房阿芬正是网红品牌“空刻意面”运营商空客网络的母公司。根据宝立食品的招股书来看,2021年上半年,厨房阿芬实现营业收入2.2亿元,净利润206.5万元;2021上半年,空客网络实现营业收入1.8亿元,较2020年同期增长164.71%。

不过,宝立食品在C端的布局,被外界质疑可能存在有关体外资金循环的嫌疑。

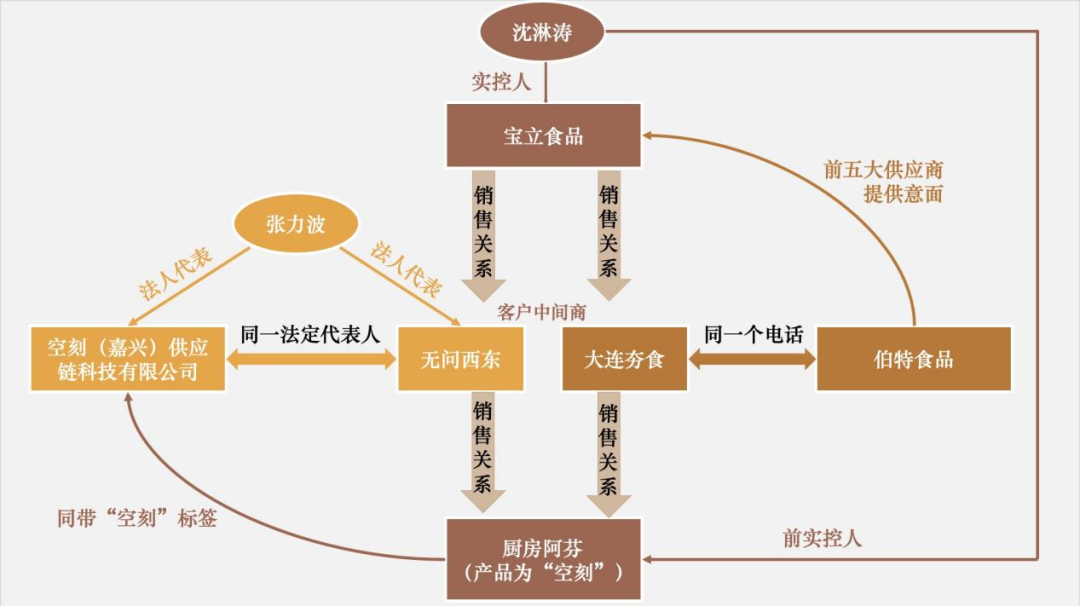

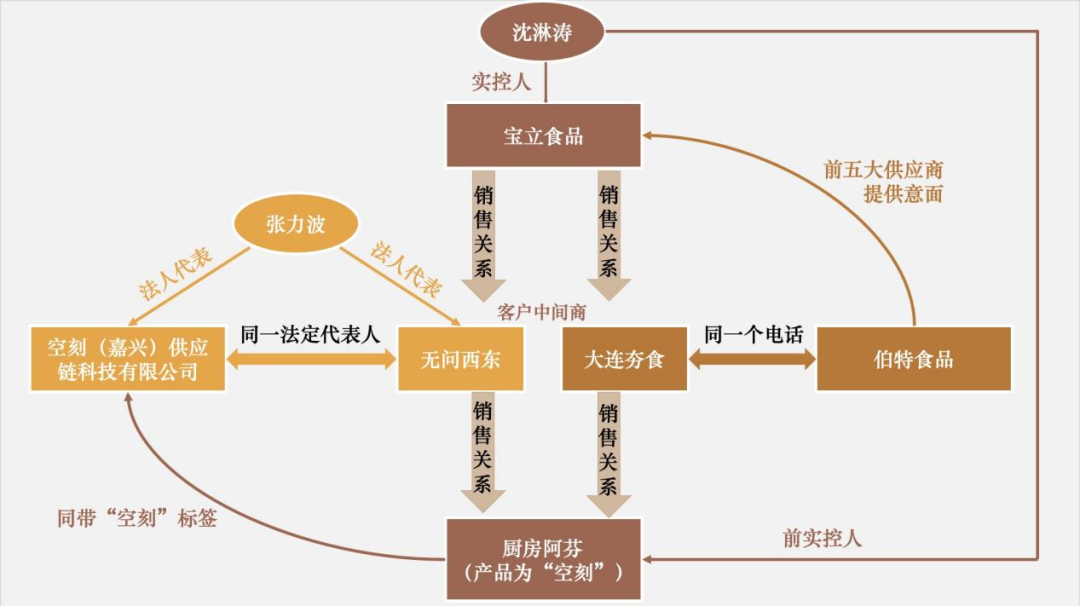

根据爆料,在未收购厨房阿芬股权前,宝立食品对厨房阿芬的销售行为是通过厨房阿芬指定的企业——无问西东和大连夯食实现的。

这种通过“中间商”销售的模式,直至宝立食品完成对厨房阿芬收购后才得以终结。

对于为何不直接销售给厨房阿芬,宝立食品解释称:“厨房阿芬经营团队通过线上和线下渠道打造空刻意面品牌,并将工艺简单、附加值低、占地面积及人员集中度高的组装、仓储和发货的业务外包至无问西东和大连夯食等。”

根据自媒体信风调查发现,无问西东的法人代表张力波,同时还是一家带有“空刻”标签的企业-空刻(嘉兴)供应链科技有限公司的法人代表,而“空刻”正是厨房阿芬旗下的意面品牌。此同时,大连夯食的企业联系号码与宝立食品的前五大供应商-伯特食品(大连)有限公司(下称伯特食品)也出现了离奇的“撞车”。

围在在实控人、中间商、客户、供应商之间多家公司的复杂关系,是否涉嫌变相为C端业务输送资金,还有待进一步解开。

7月15日,复合调味品企业宝立食品登陆A股,之后持续涨停,很受投资者瞩目。这个有味道而又隐秘的行业,到底是怎样一门生意?

我们以宝立食品为样本,尝试多角度透视复合调味品市场,并在行业的视角下,梳理宝立食品一路涨停背后的资本迷局与复杂的合作关系链条。

一 产业规模超千亿,长尾市场持续增长

我国调味品市场,总的来说可以分为两大类:基础调味品与复合调味品。

基础调味品如酱、醋、鸡精等,形成了包括海天味业、李锦记、恒顺醋业、老干妈、莲花健康等在内的头部公司。随着行业的发展,作为细分市场之一的复合调味品也开始快速发展起来。

复合调味品是指用两种或两种以上的调味品配制,经过进一步加工后使其具备特殊风味的调味料。

非典以后,复合调味品行业进入发展早期阶段,此后步入快速增长阶段。有报告显示,复合调味品市场规模由2011年的432亿元增长至2021年的1588亿元,年复合增长率为13.9%,远高于调味品,预计2025年复合调味品市场规模有望达2597亿元。

在历经了十多年快速发展之后,复合调味品行业于2021年迎来洗牌。受到疫情等因素影响,部分小企业退出市场,但行业仍呈现出竞争较为激烈态势。

到2021年底,行业已经有超过 4800 家复合调味品相关企业,其中2800 余家相关企业成立于5年内,占比达 59%。而过去的两年时间里,复合调味品新兴企业的融资事件超过 10 起。

在品类上,复合调味品又分为中式复合及西式复合。尤其是占据主要市场的中式复合调味品,长尾市场在持续增长,天味食品、颐海国际、日辰股份这三家头部企业的市占率不足10%,仍有巨大空间待开拓。

二、起底宝立食品的发家史

宝立食品成立于2001年,于2022年7月15日正式登录国内A股市场。

作为一家深耕复合调味品行业的企业,宝立食品目前形成三大产品体系:复合调味品、轻烹解决方案和饮品甜点配料三大产品体系,合作客户包括百胜中国、麦当劳、德克士、圣农食品等大型餐饮及食品工业企业。

宝立食品的发展,基本分为初创期、成长期、转型期三个时期:

2007年以前为初创期

主要为百胜的上游供应商供料,如泰森食品、正大食品和元盛食品等。产品以粉类复调为主,代表产品为黄金鸡块裹粉。初创阶段的典型特征,是产品类型相对单一,收入规模低于 1 亿元.

2008年之后迎来十年快速发展期

这一时期,宝立食品开始直接向百胜供料,并不断切入其他西式餐饮连锁供应链,收入规模快速增长至 5 亿。合作客户新增德克士、汉堡王、达美乐和真功夫等合作客户。

2018年后进入转型期

进入转型期之后,B端合作伙伴新增麦当劳和星巴克,并积极开拓与现制茶饮及互联网创意食品展开合作,主要客户之一为喜茶。

从2021 年开始,宝立开始转型拓展C端业务,斥资收购热门意面品牌“空刻”运营主体——厨房阿芬 75%的股权,意在改善业务营收结构。2021年,宝立轻烹食品解决方案营收占比达36.39%。

回望宝立食品发家史,可以看出,2018年是一个分水岭。在此之前,对于百胜等大客户B端业务依赖度高;2018年之后,除了拓展喜茶等茶饮客户之外,通过收购布局的方式来提高C端产品营收占比。在一定程度上,应对了核心业务承压带来的挑战,挖掘出新的业务增长点。

三、持续涨停,拿什么支撑股价?

7月15日,宝立食品的IPO发行价格为10.05元,上市首日涨即停。截至26日,宝立食品已经连续收获8个涨停,股价涨至28.2元,静态市盈率达到60.84倍。

招股书显示,2019年至2021年期间,宝立食品营收分别为7.43亿元、9.05亿元和15.78亿元;净利润分别为0.82亿元、1.34亿元和1.95亿元,净利润及营收在近两年期间均实现了翻倍增长。

在复调行业,第一梯队是营业额超过10亿元的品牌,主要有海天味业、千味央厨、天味食品、颐海国际、宝立食品等。

在2021年,上述第一梯队公司营收规模分别为250.04亿、12.74亿、20.26亿、59.43亿、15.78亿,净利润分别为66.71亿、0.88亿元、1.85亿、7.66亿、1.95亿。

从营收规模和盈利能力来看,宝立食品处于中游水平,但是距离海天味业、颐海国际还有很大差距。那么,宝立食品的竞争壁垒究竟如何?

B 端业务相对稳定,毛利率增长平缓

宝立食品公司渠道结构以直销为主,经销为辅。所谓直销模式,即通过与连锁餐饮和大型食品工业企业采取定制直销的合作模式,为客户提供一整套解决方案。 宝立食品直销客户包括百胜中国、麦当劳、德克士、汉堡王、圣农食品、泰森中国、正大食品等。

从2018年至2021年,宝立食品前五大营收占比总收入分别为54.41%、50.11%、44.79%、36.71%;而与之营收规模相当的千味央厨,从2018年至2021年,前五大营收占比总收入分别为40.44%、40.75%、34.05%、32.97%。

虽然前五大客户营收占比在不断下降,但是宝立食品B端直销营收总占比仍然高达85%。

值得注意的是,宝立食品的大客户集中在跨国连锁企业,竞争相对激烈。根据研报,报告期内宝立食品的毛利率分别为32.51%、33.45%、32.10%、32.95%,长期徘徊在 32% 左右,没有显著增长。远低于日辰食品 44% 的毛利率,且低于 34% 的可比上市公司均值。

此外,宝立食品经销商体系尚未成熟,主要通过自有品牌“宝立客滋”试水。据机构推测。经销渠道在小B端渗透率不足 10%。

研发SKU超千种,生产线切换成本与复杂度增加

宝立食品共有20余条产线,每年向客户提供复合调味品SKU数量超千种,成为一个以研发驱动的食品风味及产品解决方案服务商,积累了大量的配方数据,已经形成一定的技术经验壁垒。相比之下,走大单品策略的千味央厨SKU 数量仅为368 种。

但同时,宝立产品种类偏多的弊端也在凸显,固然满足了长尾客户的需求,却加大了公司生产线的切换成本,也提升了销售过程中的复杂度,导致毛利率低于标品为主的海天味业与天味食品。

此外,宝立食品的研发费用占比在报告期内的前三年,一直高于海天、千禾、天味、日辰。而到了2021年,研发费用占比则排名倒数第二。

发力C端,却陷入复杂利益关系链条?

在意识到高度依赖大客户业务之后,宝立食品逐渐向C端市场转移,并积极拓展和丰富销售模式和营销网络,优化经销商体系,与优质的流通、商超、互联网等领域经销商展开深度合作。

2018-2020 年,宝立食品轻烹解决方案销售收入分别为2349万、4267 万、1.35亿,占主营业务收入的比例逐年提升,分别为3.32%、5.76%、14.94%。

宝立食品轻烹业务的快速增长,在一定程度上是由杭州厨房阿芬科技有限公司(简称:厨房阿芬)贡献的,而厨房阿芬正是网红品牌“空刻意面”运营商空客网络的母公司。根据宝立食品的招股书来看,2021年上半年,厨房阿芬实现营业收入2.2亿元,净利润206.5万元;2021上半年,空客网络实现营业收入1.8亿元,较2020年同期增长164.71%。

不过,宝立食品在C端的布局,被外界质疑可能存在有关体外资金循环的嫌疑。

图片来源:郑敏芳

根据爆料,在未收购厨房阿芬股权前,宝立食品对厨房阿芬的销售行为是通过厨房阿芬指定的企业——无问西东和大连夯食实现的。

这种通过“中间商”销售的模式,直至宝立食品完成对厨房阿芬收购后才得以终结。

对于为何不直接销售给厨房阿芬,宝立食品解释称:“厨房阿芬经营团队通过线上和线下渠道打造空刻意面品牌,并将工艺简单、附加值低、占地面积及人员集中度高的组装、仓储和发货的业务外包至无问西东和大连夯食等。”

根据自媒体信风调查发现,无问西东的法人代表张力波,同时还是一家带有“空刻”标签的企业-空刻(嘉兴)供应链科技有限公司的法人代表,而“空刻”正是厨房阿芬旗下的意面品牌。此同时,大连夯食的企业联系号码与宝立食品的前五大供应商-伯特食品(大连)有限公司(下称伯特食品)也出现了离奇的“撞车”。

围在在实控人、中间商、客户、供应商之间多家公司的复杂关系,是否涉嫌变相为C端业务输送资金,还有待进一步解开。