作者:夏日

近期,复星国际6500亿的债务问题颇受关注,甚至引发资本市场波动。

那么,复星国际的负债到底是多少呢?有没有传说中的6500亿呢?

GPLP犀牛财经对其进行了详细探究。

复星国际真实负债仅为1000亿

关于复星国际的债务问题,GPLP犀牛财经研究发现,传说中的复星国际存在6500亿债务问题是复星国际旗下所有业务的负债综合,复星国际的真实负债仅为1000亿元,这就意味着,传言是对复星国际债务数字的严重误解。

2022年8月30日,复星国际发布中报,截至6月30日,复星国际合并报表后的有息借款约2600亿元人民币,而包括旗下保险公司、银行等金融机构的总负债为6511.57亿元,这便是坊间传言复星国际6500亿元负债的来源。

这里需要说明的是:

第一,银行、保险等金融机构的负债与其他公司并不一样,每一分存款都要计为负债。

在复星国际资产中,富足板块的资产还包括德国私人银行HAL及葡萄牙保险公司、葡萄牙银行BCP——公开资料显示,葡萄牙保险是葡萄牙寿险和非寿险市场的领头羊;BCP是一家以个人和机构客户为中心,为其业务所在地提供个人及企业提供全方位金融服务的葡萄牙银行;而HAL则是一家涵盖资产服务、私人和企业银行、投资银行和资产管理在内的德国私人银行,将这些金融机构的负债排除在外,复星国际的实际有息负债是2600亿元。

第二,众所周知,复星医药、豫园股份等为独立上市公司,其债务则是由各上市公司独立承担偿付责任的;据GPLP犀牛财经查阅相关资料发现,截至报告期末,复星医药的总负债为510.7亿元,豫园商城的总负债为395.2亿元,此外还有其他板块诸多公司。

如果再排除这些子公司的债务,则属于复星国际的真实负债只有1000亿元左右,而其对应价值2700亿元的总资产,对应其每股净资产价值(NAV)为港元20元左右。

专业金融机构看好

与传言相反,专业的金融机构都看好复星国际,复星国际并不存在所谓的“债务压顶”的问题。

9月16日,标普在评级报告中也指出,“没有看到任何复星和银行的合作关系被弱化的迹象,也不认为近期部分媒体的负面报道会影响复星向银行提款的能力。标普意识到复星推进中的体量过100亿元人民币的银团贷款,一旦落地,会给复星的流动性提供至关重要的支撑。”

同一天,摩根士丹利也发布分析报告表示,“近期中报复星合并层面负债数字主要是子公司层面的债务,估算其集团控股层面(Holdco)负债远小于此,包括境内外债券和银行贷款等。在现金层面,由于公开市场关闭,可以理解公司近期出售一些流动资产来增强现金储备。按估计,近期出售资产的现金回流加上本身持有的现金,足以满足近期还款需求。”

对此,摩根士丹利对复星国际重申“买入”评级,维持目标价11.4港元。

几乎与此同时,安信国际证券也发布研报表示,“采用分部估值法进行估值测算,目标市值为1023亿港元,对应目标价12.3港元”,较当前价格有145%的上涨空间。

基于此,安信国际对复星国际维持“买入”评级。

此外,公开数据显示,目前,复星国际及其旗下子公司已与全球超过100家中外资银行建立合作关系,同时与多家国际化银行及中资银行签署了战略合作协议,比如,最近复星国际与中国工商银行、汇丰中国等多家中外资银行都签订了战略合作协定,这意味着,复星国际的流动性大幅加强,更不存在所谓的债务危机,因此,伴随着复星国际流动性持续改善,复星国际的投资价值还将凸显。

事实上,不仅如此,而且伴随着复星国际流动性不断增长以及其中报业绩的发布,复星国际的投资价值正在凸显当中。

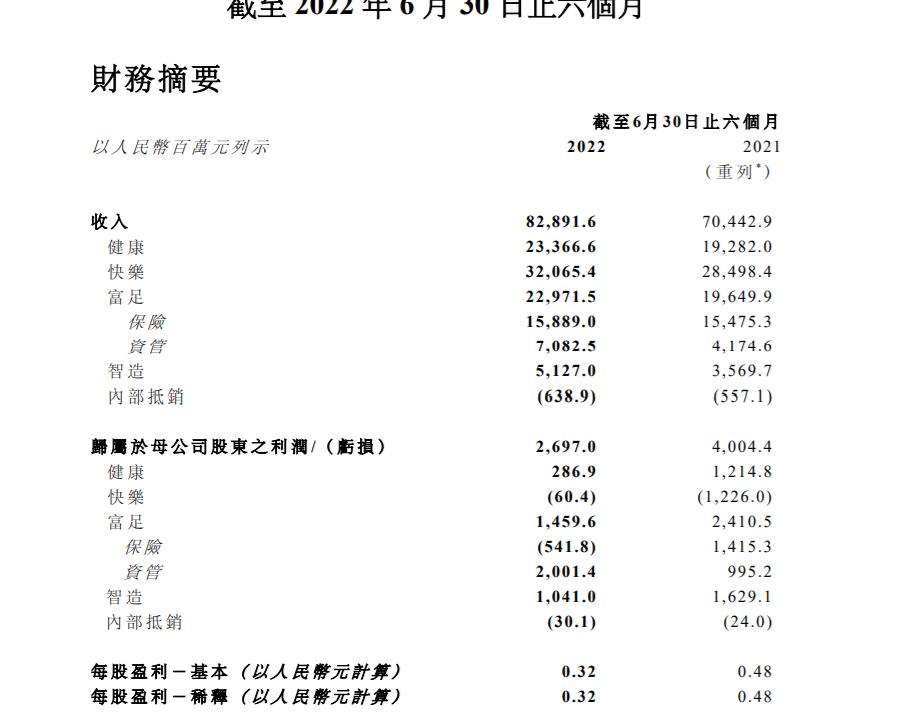

复星国际2022年中报显示,包括健康、快乐、富足、智造板块在内,集团共实现总收入828.9亿元,同比增长17.7%;其中,海外收入达人民币387.6亿元,同比增长30.7%,占总收入的46.8%。实现归母净利润27.0亿元,企业经营性利润则达到23.3亿元,同比上升了35.5%。

(来源:复星国际2022中期业绩报告)

复星国际董事长郭广昌指出,今年上半年,该公司的多个产业运营经受住了全球疫情的考验,产业运营利润达到56.9亿元,同比上升40%。未来该公司会继续将“深度产业运营+产业投资”双轮驱动战略更好地落地执行。

资产负债率较为健康

从资产负债率角度来看,复星国际据中报显示,截至报告期末,复星国际总债务占总资本比率为56.8%,较去年末上升3.0个百分点,现金及银行结余及定期存款达到1176.5亿元,比2021年12月31日的967.8亿元增加了208.7亿元。报告期内,复星国际境内外含银团贷款公开市场融资176.7亿元;集团总体计息负债平均成本为4.5%,处于历史低位。

今年6月,复星还全额要约回购今年到期的仅存两笔境外债券。

与此同时,据复星国际中报显示,复星国际还有1513亿元的银行信用没有使用。截至2022年6月30日,复星国际长期债务比例为52.5%。

作为观察一家上市公司的重要指标,资产负债率是反映一家公司债务是否健康的重要指标,而从资产负债率的角度来看,复星国际的资产负债率是较为健康的。

为什么这么说呢?

通常而言,资产负债率表示公司总资产当中到底有多少资产是通过负债进行筹集的,因此,该指标是评价公司负债水平的综合指标,同时也是一项衡量公司利用债权人资金进行经营活动能力的指标,也反映债权人发放贷款的安全程度,从会计的角度来看,资产负债率过低或过高均属不太正常,如果过低则表明企业的经营非常保守或对于自己的行业看淡,过高则表明企业的经营风险较大。

通常而言,资产负债率在40%-60%之间较为合适的健康状态,也就是说,50%的资产负债率属于风险相对可控的范围之内。

在实践中,例如房地产行业的上市公司的资产负债率普遍较高,超过60%属于常见情形,甚至超过100%的资产负债率都并不少见,比如有的公司资产负债率为120%,这就说明这家公司已经资不抵债,其经营风险较大。一般情况下,欧美国家的资产负债率是55%左右,日本、韩国则为75%。