蕉下再次递交了招股书,继续冲击“城市户外第一股”。蕉下最早靠小黑伞火出圈,到目前聚焦整个防晒用品,生产防晒服、防晒口罩、帽子等等。

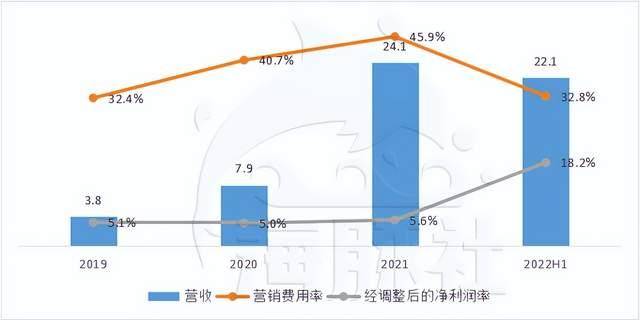

作为新消费品牌,蕉下有重营销轻研发的“通病”。营销费用占据整个收入近四成,研发费用不足一成。市场对蕉下也出现两极分化的评价,有人认为是黑科技,防晒同时又美观;也有人认为是智商税,价格上百的贝壳帽和普通的白牌商品似乎并无差别。

但值得注意的是,2013年才成立的蕉下已经走出血亏的巨婴病,吸金能力惊人,是中国第一大防晒品牌。连续几年保持高速增长,并且经营利润和经调整后的净利润(不考虑可转换可赎回的优先股等)都为正值。

蕉下到底是表现优异的黑马,还是像泡泡玛特和完美日记一样,业绩昙花一现的新消费品牌?

OEM模式下的盈利

蕉下的盈利在于走高端路线和严控代工厂的成本,毛利率高。

蕉下踩中了硬防晒和户外运动的两大红利。用“防晒黑科技”走高端路线,价格远高于普通的防晒伞和防晒衣,为盈利提供了基础。

品牌采用的是OEM模式,轻资产运营。蕉下控制产品的研发和设计,由代工厂商进行原材料的购买和产品生产。江浙沪和深圳地区的伞具、服装生产能力给蕉下提供了产能。和很多新品牌的运营防晒一样,蕉下偏重线上运营。线上运营和OEM结合的方式,减少了之前服装行业的存货周转、盲目生产的问题。

蕉下对代工厂商的成本控制十分严格。据了解,截至去年年底,共有166家代工厂商,且大多数合约期都是一年左右,都不是独家合作。我们推测,一方面是蕉下对代工厂商的话语权弱。另一方面,蕉下不签长期合约也是及时有效控制成本,更换厂商。

在1688平台上,某蕉下的代工厂商表示,蕉下生产订单量大,一个款式上百万只,成本可以压缩的很小。没有量想做同样的质量,成本是蕉下的两倍。也有厂商表示,和蕉下合作相对麻烦,转型做外贸出口。很多蕉下代工的厂家也在同时给其他品牌进行代工生产。

靠着价格和量的优势,已经蕉下对成本的严格控制,连续几年存货周转天数稳定下降,毛利率也显著提升。2019年、2020年到2021年和2022年上半年蕉下的毛利率分别为50%、57%、59%、60%;平均存货周转天数分别为110天、80天、62天及65天。

对比传统户外品牌探路者户外鞋服的毛利率保持在40%左右,整体产品的库存周转率在243天左右。潮流运动服饰安踏上半年的存货周转天数为145天,毛利率55%。

代工厂的模式也无疑埋下了隐患,蕉下的品控被人诟病,不少消费者投诉质量问题。

市场是否持续买单

这也意味着,想要保持现在的模式,既要有价格又有保证销量,蕉下需要市场持续的买单。

不能否认的是,早期蕉下的确靠营销获得一席之地。艾普思咨询《2022 防晒产品电商消费洞察及舆情分析报告》显示,消费者对硬防晒外观关注度18%、材质17%、舒适度12%,防晒效果仅占7%。蕉下的外观专利偏多,真正的核心科技较少。防晒黑科技不是打动消费者的点,颜值才是。这也是蕉下重营销轻研发情况下,销售额依然高速增长的原因。商品最初可以靠颜值吸引购买,但后还要回归到本质当中。

防晒市场整体的集中度低,招股书显示,蕉下仅占5%,没有绝对领先优势,排名第二的品牌E(推测为oh sunny)占比3.5%。蕉下的崛起依靠线上的电商渠道,有近七成来源于在线商铺天猫旗舰店,是典型的“淘品牌”。从今年三只松鼠、御泥坊来看,后期存在流量下滑让业绩停滞不前。

在广告和营销费用相差不大的情况下,上半年蕉下的营收增速已经明显下滑,这也部分受疫情影响。蕉下营收22亿元,增长主要来自其他品类的带动,发家的“小黑伞”所在的伞具品类已经出现了首次的负增长。复购率在行业内也并不高。

很多新消费品牌都在主打新的理念,来走高端,用营销费用铺路完成用户成交。蕉下的优势主要在于切入了毛利率高、具有规模效应的品类。但随着行业内的同质化竞争增加,蕉下的模式难以为继。

城市户外的“伪概念”

蕉下在上市时主打“城市户外第一股”。蕉下想讲的增长故事是能从飞盘、露营的运动风潮中分一杯羹。营收增速不比前两年,拓展品类可以给蕉下带来新增量,中营销轻研发的路线很难在户外服饰中取胜。

从单一品类转型难。消费者只对蕉下品牌防晒的认知深刻,这也是在大把的营销费用投入下养成的。蕉下也明确表示未来会在冬季用品的营销上花费更多。防晒是日常需求,也只能算是户外用品当中的一个小分类,从防晒去切入整个城市户外赛道会很难。

类比加拿大品牌Lululemon,靠瑜伽裤爆火,想转型综合的运动品牌,但在男装和童装的尝试还不算完全成功。曾推出聚焦六到十四岁少女的子品牌Ivivva athletic,并在北美开设多家线下门店。门店很快因经营不善关闭,童装业务也全部转为线上。之后推出男装,进军欧洲,并很快取得高速增长。市场有观点认为男装的增长和北美男士开始学习瑜伽的风潮相关,lululemon还没有完全走出瑜伽裤依赖。

蕉下想靠转型获取新增长,营销不再是一条捷径。更重要的是研发成果难支撑,探路者、牧高笛等老户外品牌更占优势。探路者在户外用品方面市占率第一,营收七成来源鞋服。虽然两家公司的研发费用率相差不多,但探路者的研发更偏向功能属性。研发成果也多次获奖,并有国家极地考察队的背书。

注:来源于华西证券、国元证券、公司招股书

蕉下目前很难进入专业的户外赛道行列,更多是靠颜值吸引刚入局户外的小白。壁垒低,城市户外属性很难获得专业人士认可。

结合目前的情况来看,蹭户外运动的热度讲增长故事,蕉下还没转型成功,难撑起城市户外第一股的名头。在上市前夕,蕉下最后密集进行两轮融资,目前估值30亿美元,被高估。