文 / 七公

纵观商业发展历史,每个时代都会涌现出一批杰出的公司,它们代表着一个国家乃至全球各时期经济增长的核心力量,比如80年代的可口可乐、宝洁等消费品公司;90年代的甲骨文、思科、微软等科技公司;10年代,大家最熟悉的FANNG、京东、阿里巴巴等互联网公司。

而当下的时代,无疑是属于新能源的。在这条赛道里,不仅诞生了特斯拉、蔚小理、比亚迪等四轮车企业,还有雅迪、爱玛、新日、九号、小牛等两轮车企业。

数据显示,2021年,我国电动两轮车保有量已达3.25亿辆,预计2022年将继续增长至3.5亿辆。这意味着,全国每4个人中就有1人拥有一辆“小电驴”。

同样的情形亦出现在供应端。近年来我国电动两轮车(电动自行车)相关的企业年度注册量急剧爆发,截至目前,该经营范围类别的企业超过73万家。

伴随着激烈的市场博弈和科技进步、消费升级趋势,“小电驴”们的竞争更加繁杂和曲折,围绕智能化、高端化、时尚化、全球化等概念,大家持续狂飙,卖力地武装和拔高自己。

他们身上有哪些独家亮点?谁又可能在癸卯兔年捡到彩蛋?本文将聚焦上述五家企业和四个维度,尝试解析。

智能化,谁能走出“罗生门”?

为了方便接送孩子日常上下学,北京市民张女士刚刚在线下门店新购了一辆两轮电动车。对她来说,这是一种新潮的体验,“用手机扫码开锁,就可以直接把车骑走了,还能通过手机定位系统实现对车的远程防盗。”

得益于全球范围内的数智化浪潮和新能源汽车技术外溢,智能化正成为电动两轮车厂商的重要发展方向,产品力提高的第二曲线。

这其中,专注智能短交通和服务类机器人领域,一直向市场传递硬核科创主张,以及在平衡车、电动滑板车打出过辉煌战绩的九号公司似乎更胜一筹。

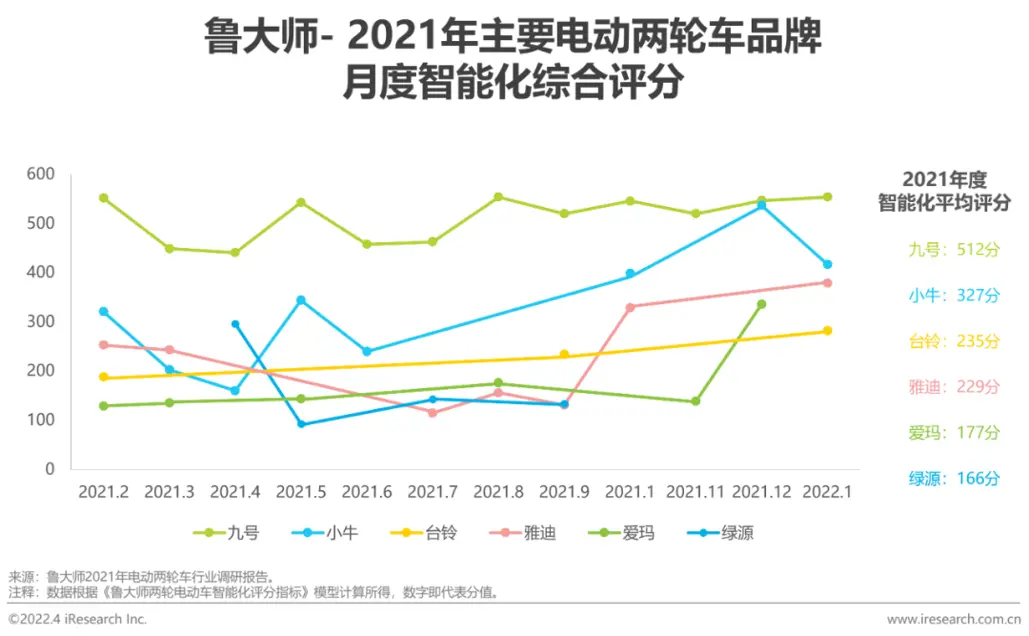

根据鲁大师2021年电动两轮车行业调研报告,九号、小牛的智能化评分在全年大多数月份领先于其他品牌,九号全年综合智能化评分水平最高。

图源:艾瑞咨询

相比之下,台铃、雅迪、爱玛、绿源的智能化步伐较为迟滞,新日则不在榜单中。

究其原因,部分为新锐品牌多由技术流派创始,企业起家时便身处5G、云计算、AI、VR云集的环境,对新技术潜能的触感更加灵敏和前瞻,也更舍得投入,传统品牌相对弱之。

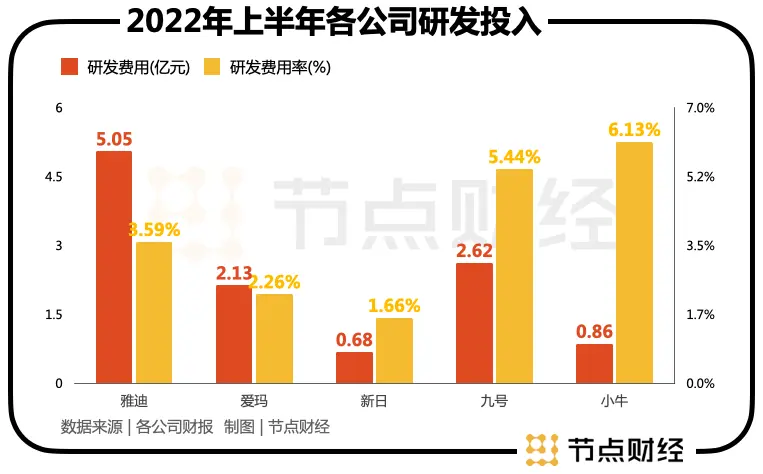

财报显示,2022年上半年,雅迪、爱玛、新日、九号、小牛分别支出研发费用5.05亿元、2.13亿元、0.68亿元、2.62亿元、0.86亿元,对应研发费用率为3.59%、2.26%、1.66%、5.44%、6.13%,付出和收获基本呈正比。

知不足而奋进,老将们正在乘势追击。2021年,雅迪推出“VFLY”品牌,搭载V-SMART智显大屏、LTM三方蓝牙技术、全场景AI智能语音助手,爱玛则相继上线智能旗舰小爱E390、极客X303、S1智行头盔等,不断强化在用户心中的“聪明”形象,带来智能化评分大幅提升。

不过,就现状来看,大家其实都是摸着石头过河,智能化的着力点大差不差,主要集中在车辆状态采集与硬件管理、车辆交互传输系统、驾驶辅助系统、能源系统、防盗系统等几个方面,即无钥匙解锁、一键定位、语音交互、电量监测、边行驶边听歌等这些。

而对于厂商间掀起的这场智能化军备竞赛,市场莫衷一是。正方将该转型行为类比为iPhone重塑手机行业的意义,更多的反方则认为,当前的智能化听着高级,用着鸡肋,“智商税”嫌疑太大,“小电驴”作为一款便捷、廉价的短途代步工具,能跑、抗造、安全才能真谛。

消费者到底需不需要智能电动车,以及需要什么样的智能电动车,这仍然是一个“罗生门”的问题,有赖于长期的技术进化才能解决。

高端化,谁能跨过阶层?

鼓足干劲拼智能化的同时,电动两轮车厂商也在大张旗鼓地玩高端。

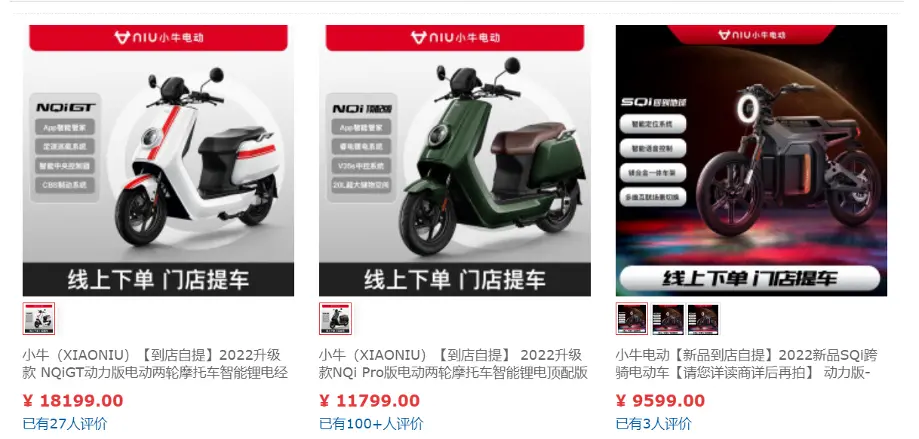

口号上,雅迪喊出的是“更高端的电动车”,新日是“超高端 智能锂电电动车”,小牛则在“华为前太子”光环笼罩下,出生即高贵;产品上,九号联手小牛,一举将“小电驴”的天花板拉向五位数,各路玩家纷纷更进,诸如九号旗下的E200P ONE、E125,小牛电动的N-GT系列、SQI系列,雅迪VFLY,爱玛小帕,新日MIKUSuper,都在万元左右的价格区间。

图源:京东小牛电动旗舰店

为什么大家都想集体逐顶和跨层?最通俗的解释,高端即高价。一方面,他能消化持续上行的成本压力。

电动两轮车90%以上的营业成本来自电池、电机、控制器、车架、轮胎等原材料,电池作为核心部件,是支出的最大头。最近两年,新能源需求过旺,导致锂电池价格狂飙不止。

另一方面,往上迁移,从靠硬件组装赚钱向靠品牌、技术、渠道赚钱,获得增值性利润,有助于企业突破内卷。

然而,同一片天空下的同一种“高端化”举动辐射到财务数据,电动两轮车厂商的冷暖并不相通。

以2021年为例,小牛电动国内市场出售新车均价为2959元,爱玛和雅迪为2031元和1265元。

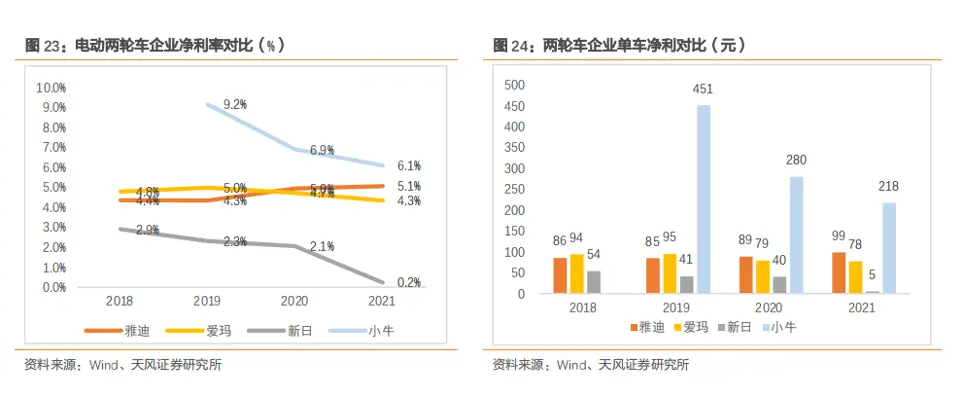

据天风证券统计,小牛的单车净利润遥遥领先其他,最高的2019年达到451元/台,其他家则不足百元,最低的新日只有40来元。

图源:天风证券

而在2022年上半年,这一局面又有所变化。就毛利率而言,最高的九号能达到22.73%,其次为小牛19.76%,最低为新日13.41%;就净利率而言,爱玛反而翻身居上,以7.29%成了盈利最强的一支,小牛亏损垫底;雅迪虽然卖的最多,但走的还是规模效应路线。

有意思的是,“小电驴”们一边昂首冲高,一边又不忘屈身就低,尤其在下沉市场,小牛、九号等高阶玩家相继推出2000-3000元车型,雅迪、爱玛们为了固守住大本营,只能大打“性价比”牌,炮火一波比一波猛烈,让卷生卷死难上加难。

总的来说,高端化行之有效的还是新锐品牌九号和小牛,这和两家初始的品牌定位,科技力、产品力有关,更容易得到市场认可,而雅迪、爱玛、新日、台铃们的阶级上升通道尚未完全打开。

可尽管如此,更智能、更高端的九号和小牛也面临不少问题。节点财经注意到,在黑猫投诉,消费者对其的诟病不少,多数为整车或某处设备质量不合格、电池衰减。这说明,整个电动两轮车行业,还需要为品质努力爬坡。

时尚化,谁营销的最豪横?

随着“小电驴”的普及,电动两轮车的消费主力军逐渐过渡到90后和00后,这两代人在购买物品时,除了看重性能以外,外观、理念也是不可缺少的参考因素。

凡此种种,都让电动两轮车厂商动了“二心”,在研发新产品时,以靓丽的外观打底,辅以不错的性能,然后讲一段富有同理心的故事或抓住某个噱头、热点,并大面积曝光,才能满足消费者既要又要还要的心思。

在这方面,爱玛通过更年轻的整车设计、更时髦的营销方式、更阔绰的代言人,已给市场烙下印记;小牛则将创新、潮流的设计和研发融入产品,彰显年轻化风格。

去年8月,时尚杂志《时尚芭莎》正式发行了八月别册——爱玛专刊。通常情况下,与明星一起在杂志上搭配登场的,是大牌包袋,豪华名表、璀璨珠宝,但这一次吴谨言、黄小蕾、赵樱子拍摄的多组“人生光影”大片中,对准的焦点却是他们坐下的爱玛电动车。

在宣传稿中是这样写的:“时尚”是爱玛的标签,也是爱玛的魂。

小牛不走寻常路,明星代言之外,印有明显Logo的电动车周边,如头盔、护具,陆续上市的各式各样彰显个性的T恤衫和徽章,以及由“确认过眼神”的粉丝组成的牛油社群,都凸显了自身的营销lifestyle。

九号更喜欢以五花八门的兴趣化玩法:JK、电游、舞见、盲盒,来获得引爆不同爱好圈层的效果,比如去年底其与视频网站bilibili合作的“九号总动员”活动;雅迪搭上世界杯的顺风车,试图在全球观众面前展露风采,亦在最近大火电视剧《狂飙》中频频露脸。

至于其他玩家,时尚化做法其实都差不多,不外乎外观吸睛,顶流站台,广告宣传这几项,背后支撑着的则是远高于研发投入,数亿元的销售费用。

那么,谁撒币撒的最豪横?

财报显示,2022年上半年,雅迪、爱玛、新日、九号、小牛,分别支出销售费用为6.36亿元、2.74亿元、1.53亿元、3.16亿元、1.63亿元,对应营收占比为4.53%、2.9%、6.43%、6.56%、11.62%。

不难看出,研发最猛的人也是营销最狠的人,雅迪豪掷千金的体量很大,但绝对占比中间,小牛虽然只花了1.63亿元,却由于报告期内的营收同比减少,只有14.03亿元,11.62%的销售费用率,竟然把自己搞到“失血”,净利润亏损0.15亿元,同比降幅高达117.6%。

国际化,谁能狂飙出线?

" 每年都有增长。"这是几位不同品牌的电动两轮车代理商,对过去4年行业的一致感受。

受益于送花、送饭、送菜等即时零售新业态和共享电单车商业新模式的出现,叠加新国标带来的换车潮,电动两轮车车迎来黄金时代。

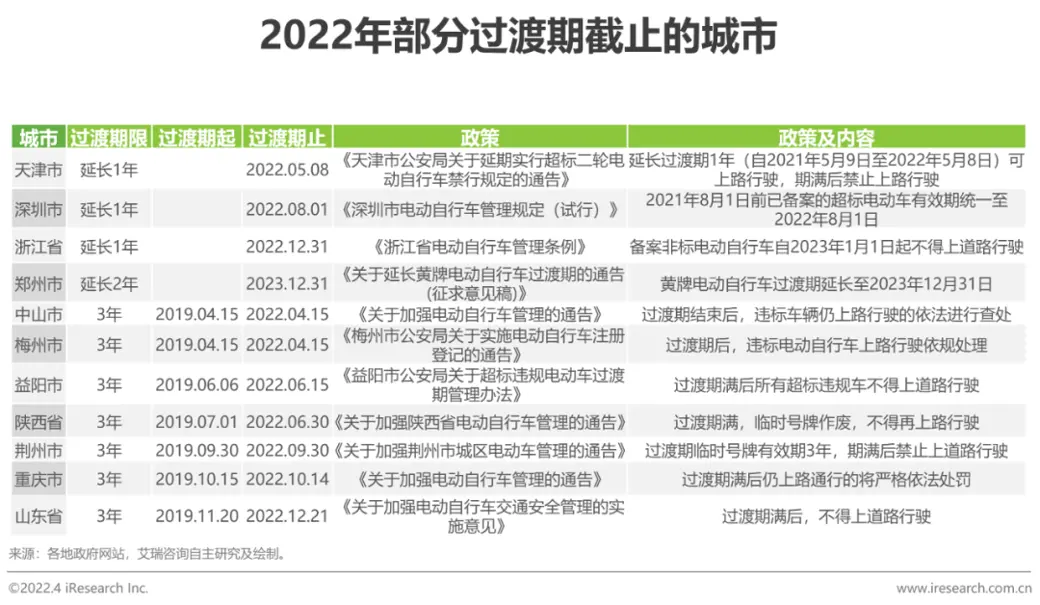

然而,随着抢食蛋糕者越来越多,以及各地《新国标》过渡期临近结束,消费需求变得冷静,两轮电动车行业景气度在2024年趋弱将是大概率事件。

图源:艾瑞咨询

该背景下,无论是新锐品牌,还是传统品牌,寻找增量市场时不待我,而在碳中和和各国政策利好背景下,广阔的海外市场恰好便是那块增量。

某电动车行业人士向节点财经表示:" 随着产业基础稳固,电动两轮车换车需求在过去几年大幅释放,国内市场已基本定型。国外市场还处于爆发前夜,谁能抢跑谁就有先发优势。"

2021年,雅迪正式提出 " 全球倍增战略 "。董事长董经贵宣誓:"未来,雅迪最起码要占领35%的市场,三分天下有其一。"

小牛CEO李彦直言:“未来公司将继续加码海外业务,中短期内将海外业务收入占比提升至20%到25%,长期规划是要打开东南亚和印度市场。”

至于爱玛、新日、台铃、九号,也没闲着,大家都瞄准海外市场做了一系列声势浩大的布局。

但撕掉滤镜,落实到业绩,则是各自分化:有人搁浅,有人扬帆。

声量最雄壮的雅迪默然不语,只在2022年半年报中写道,“本集团超过90%的收入及经营利润来自于在中国销售电动两轮车。”

爱玛2022年上半年国际业务收入为 1.17 亿元,同比增长了 111.69%。可从业务占比来看,海外收入贡献极少。2020 年至 2022 年上半年,公司境外收入的占比分别为0.82%、1.13% 和 1.24%。

新日或许是几个“矮子”里面能拔出的稍稍高个,2021年外销收入占比1.63%;台铃没有披露公开信息,从过往履历看,出海“淘金”应该比前几家要得心应手一些,收获也更大。

相较之下,九号和小牛的成就就明显了很多。

九号公司包括滑板车、电动两轮车在内,2022年上半年境外收入28.35亿元,占比接近总营收的6成。

小牛2022年连续两个季度营收表现不佳,却在海外市场交出逆势反攻剧本,其前三季度境外销量5.76 万辆,录得收入1.95亿元,同比分别增长1059.8%、351.8%。

可以预见的是,2023年在海外市场,“小电驴”们将在浓度更高的“红海”里厮杀,以稀释国内市场的逐底效应。

而对于已然开启的2023年,智能化、高端化、时尚化、全球化的趋势不变,也是电动两轮车厂商角逐和竞技的原点,但最终谁能狂飙出线,成为商业洪流中的幸运儿,只能交给市场来验证。