作者|Pan

编辑|Duke

来源|钛财经

绕开传统家电企业的围猎,小熊电器开辟了“创意小家电”新赛道,在打造爆款单品、快速扩充产品品类的同时,乘上线上电商的快车,才有了远高于传统家电企业的增长速度。

但是成萧何败萧何,创意小家电企业爆款难以复制、产品过于繁杂且同质化,以及重营销轻研发的通病,也在考验着小家电企业的应变能力,对于小熊电器来说,前路并不乐观。

重营销轻研发

根据小熊电器公布的2022财年年报显示,公司全年实现收入41.18亿元创上市以来新高,同比增长14.18%;归属上市公司股东净利润则录得3.86亿元,同比增长36.31%。

尽管从财报数据来看,小熊电器的营收、净利润均呈现较快增速。不过,近几年,小熊电器小家电的销量增速却在不断下滑、以及去年底库存量迈入千万台,也一定程度在诉说着小家电行业的竞争加剧。

数据显示,2019年至2022年,小熊电器在小家电行业的销售量增速分别为30.39%、40.22%、-13.70%、3.28%,可见,自上市以来,截至去年末,小熊电器的小家电,其年度销售量的增速呈现明显、大幅放缓。

另外,笔者注意到,小熊电器自上市以来,其小家电行业的库存量不断增长,并且,截至去年年底,小熊电器的库存量已经迈入千万台级别。数据显示,2019年至2022年,小熊电器的小家电行业库存量分别为748.38万台、858.49万台、941.95万台、1,037.20万台,同比分别增长38.83%、14.71%、9.72%、10.11%。

同时,小熊电器当前的支出结构仍有明显缺陷:营销费用占据大头且持续攀升,研发费用则占比过低。

财报显示,2022年小熊电器总销售费用高达7.3亿元,同比增长31.94%,是同期研发费用的整整五倍。细分项目中,品牌宣传费、市场促销费增幅最高,分别达到54.15%和41.75%。

从传播效果来看,小熊电器这一波组合拳无疑是有效的。外界也只有在财报复盘的时候才注意到,每一次热度爆发、代言活动,都要付出实打实的金钱。

有业内人士认为,爆款产品的生命周期普遍不长。可复制的爆款公式则不断孵化出类似的品牌和产品,加速消耗消费者的耐心和好奇心。

到头来,真正能从网红演变为主流产品的,不过寥寥几款。然而,即便成为主流的蒸蛋机、空气炸锅在技术上也并无明显壁垒,各大厂商终究只能在营销环节下功夫。

小家电遇到了很多新消费产品的同类困境。随着流量红利进一步枯竭,上述问题只会愈发突出,继而侵蚀厂商的利润和市场的增长空间。

产品质量争议不断

当然,在普通消费者的眼中,小熊电器最大的潜在危机其实是真实的产品口碑。

由于小熊电器主打的是创意小家电模式,所以它所推出的产品一直是种类多、价格低、主打性价比。但所有人都知道的是,低价即便不能完全等同于低质,但有很大概率会让产品在质量控制和服务层面遭遇问题,小熊电器自然也不例外。

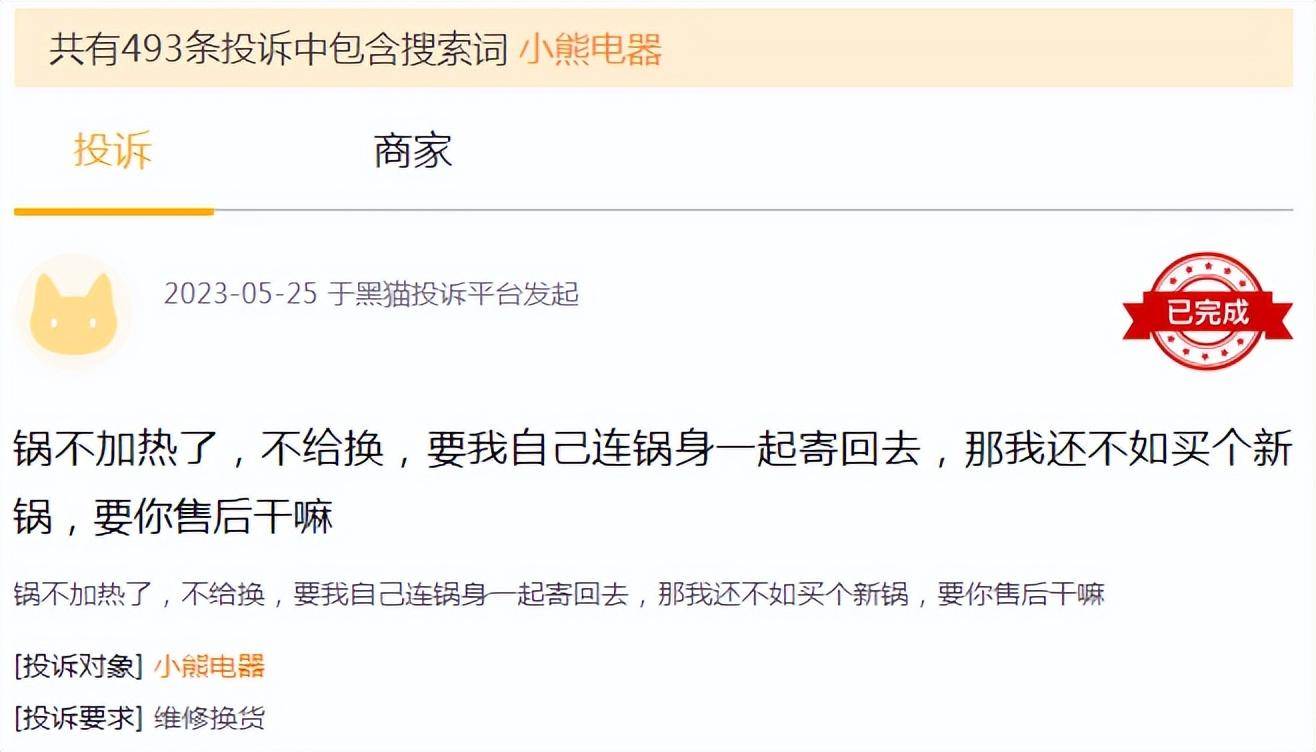

这些年来,随着小熊电器的异军突起,随之而来的用户差评和投诉也席卷而来。在各大电商平台和网络投诉平台,我们可以轻易地搜索到大量关于小熊电器产品的投诉,投诉内容涵盖产品质量、售后服务等常见问题。

例如,黑猫投诉平台上,截至6月底,记录有关小熊电器的投诉达493条。

除此以外,小熊电器还经常被监管部门通报批评。例如,2020年至2022年,小熊电器均有产品不合格而被通报。而2020年浙江省市场监督管理局公示,标称生产者为小熊电器的料理机(规格型号:LLJ-P03A1;生产日期/批号:20200303)“结构”项目不合格。

此前,小熊电器的安抚奶嘴、加湿器分别被上海、西藏自治区市监局抽查不合格;2022年,电水壶、吸奶器被江苏省消保委、上海市质监局抽检不合格。

根据中研产业研究院发布的《2022-2027年中国智能小家电行业前景预测与市场调查研究报告》显示,我国小家电野蛮生长后带来的负面影响使消费者信心不足。特别是近几年客观环境影响后,小家电品牌增长到几万家,而且质量表现参差不齐,忽略了人们对小家电产品品质的要求,导致用户体验不佳。

高端与平价的抉择

面对竞争更加激烈的市场环境,小熊电器的创始人、董事长李一峰直言:现在整个商业逻辑已经发生改变,从“人找货”变成“货找人”,过去小熊赖以生存的环境已经没有了,小熊需要全面改进。

尽管同在小家电赛道,但是传统小家电和创意小家电在产品策略上有不同之处。传统小家电如电饭煲、热水壶、微波炉等等,这类产品刚需属性更强,单价更高且单一产品的生命周期较长,美的、苏泊尔、九阳等龙头企业市场份额占比大且稳定。

而小熊电器的产品策略则侧重于产品品类的开发和创意上,依靠“创意小家电、性价比、多品类、高颜值”等等满足年轻受众的细分需求。尽管产品单价更低,但是通过快速推陈出新和先发优势,小熊电器的多品类长尾模式,叠加电商红利,实现了快速发展。

但是近几年,小家电行业的线上流量红利已经触及天花板,小熊电器的产品生命周期相对较短,主要利用的是消费者的尝鲜心理,因此需要持续开发新品类,以满足年轻消费者由新鲜感驱动的冲动需求,从而对业绩实现的支撑。

不仅如此,小熊电器还要面临传统小家电龙头企业的入侵,近几年,看到了创意小家电的新式需求后,传统小家电品牌依靠渠道和产能优势快速扩充细分品类。许多小熊电器的经典产品,都能在九阳、格力等大牌厂商的平台上检索到。

依靠长尾市场实现持续业绩增长受挫后,2022年小熊电器的转变思路可以转变为两点,一是前文提到的:依靠精品化战略“做减法”,另一方面则是切入长期性、有规模的高客单价的品类,同时通过高端子品牌,以期抢夺高端市场。

不过,小熊电器要走“高端精品路线”,摆在面前的核心问题就是:过去依靠“性价比”优势积累的核心人群能否持续为其高端产品买单呢?

除了另起炉灶,出海或许是小熊电器的另一种选择。

根据中商产业研究院发布的《中国家电行业市场前景及投资机会研究报告》显示,截至2021年,我国平均小家电保有量仅为9.5个/户,而英、美等发达国家已达到约30个/户。目前,小熊电器已经在东南亚、日韩、德国、美国等地与多个跨境电商平台达成合作。

海外市场虽然空间更大,但竞争也同样激烈。企业想要快速在海外站稳脚跟,需要在渠道建设以及产品本身重点发力。只不过海外扩张,同样离不开国内的这套线上营销“烧钱玩法”;而至于产品本身,则需要企业多研究符合当地消费者需求的创新产品。

总的来说,不管是高端化还是出海,小熊电器所面对的挑战都不会小。